Marché VUL-PL : vers deux exercices porteurs

Malgré les problématiques liées à l’approvisionnement et au financement, le marché des VI/VUL va reprendre des couleurs sur 2023-2024, selon une étude commanditée par la FCC. Et venir confirmer que l’électrique ne saurait être la voie unique.

Vent d’optimisme à la lecture de l’étude BDO réalisée en mars dernier pour le compte de la Fédération Française de la Carrosserie (FFC) quant aux perspectives du marché des véhicules industriels et carrosseries. Les indicateurs macroéconomiques semblent résister aux fortes perturbations – inflation galopante en tête – et le risque de récession s’éloigner. Si la croissance mondiale devrait être très ralentie en 2023 en raison d’une demande en baisse et de taux élevés, le cabinet d’analyse prévoit cependant deux exercices consécutifs en croissance. À la condition bien sûr que les problématiques d’approvisionnement ne viennent pas contrecarrer la demande en renouvellement de matériels…

VUL : nouveau départ ?

Dans le scénario 2023 proposé par le cabinet BDO, les marchés bénéficient d’une détente progressive des difficultés d’approvisionnement, permettant de livrer des carnets accumulés. Le contexte économique (hausse des taux, conditions d’octroi de crédit durcies) complique en revanche le financement des investissements, freinant d’autant les nouvelles commandes. Sur les deux premiers mois de l’année, celles-ci ont reculé de quelque 34 % en France…

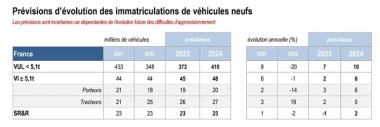

Reste que le marché des véhicules industriels devrait repartir à la hausse, avec une dynamique plus franche encore sur le segment des VUL, particulièrement impacté l’an dernier avec une chute de 19 % en Europe. Les deux premiers mois de l’année témoignent en tout cas d’une reprise significative, avec + 6 % en Europe de l’Ouest (dont + 25 % en Espagne et + 18 % au Royaume-Uni), et + 8 % en Europe de l’Est. Pour la France, si les immatriculations ont de nouveau reculé sur la période janvier-février, les carnets de livraison accumulés (230 000 unités) permettent au BDO de projeter une hausse de 7 % des immatriculations sur l’exercice 2023, puis 10 % l’année suivante. Une bonne reprise donc, mais que ne viendra cependant pas complètement rattraper le trou d’air de 2022 (- 20 %) !

Poids lourds : croissance soutenue et continue

Concernant les véhicules lourds, le début 2023 s’inscrit dans la même logique de reprise du marché européen sur l'année 2022, qui s’était conclue sur une légère hausse de 3,7 %. Sur les mois de janvier et février 2023, le BDO relève ainsi + 6 % en Allemagne, + 8 % en Italie, + 10 % en Espagne, + 13 % en Pologne… La hausse devrait notamment concerner les porteurs en raison de carnets de commande qui devraient être honorés, alors que les constructeurs avaient jusqu’ici privilégié la fabrication de tracteurs et que les carrossiers ont eux aussi fait face à des problèmes d’approvisionnement particulièrement aigües.

Pour le marché français, le cabinet note également une belle dynamique sur le début 2023, avec une hausse de 11 %, avec là aussi une reprise des porteurs (+ 9 %). Sur l’année, le BDO anticipe ainsi un marché totalisant 45 000 unités, dont 26 000 tracteurs (+ 2 %) et 19 000 tracteurs. Et 2024 devrait voir les immatriculations progresser encore, avec la projection de 48 000 unités immatriculées, soit une hausse de 6 % par rapport à 2023 !

Mix motorisations : ça bouge !

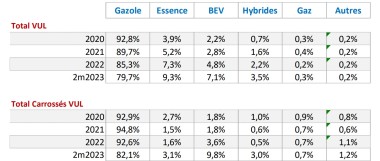

Autre enseignement de l’étude : l’évolution dans les ventes du mix des motorisations. Les marchés de début 2023 (2 mois) mettent en effet en évidence le recul continu du diesel au profit des autres énergies, même si celle-ci demeure ultra-majoritaire avec 8 VUL sur 10 et 9 VI sur 10.

Le « verdissement des flottes » offre ici plusieurs visages, selon que l’on appréhende le segment des utilitaires ou celui des véhicules lourds. Sur le segment des VUL, la part de marché du diesel dégringole de quelque 23 % entre 2020 et ce début d’exercice 2023, au profit des motorisations essence (9,3 %) et électrique (BEV – 7,1 %). Toute autre est la transition énergétique vécue sur le segment des véhicules lourds : si le gazole pèse toujours plus de 90 % de parts de marché dans les ventes VN, les chiffres montrent une percée du gaz et, dans une bien moindre mesure, des modèles électriques pour les porteurs ; sur le segment des tracteurs en revanche, gaz et biocarburants (B100 en l’occurrence) semblent être de réelles alternatives au diesel. Décarbonation ne rime pas systématiquement avec électrification…