Prospective : l’aftermarket ou le royaume de la résilience

Comment se dessine l’aftermarket Mondial ? Course à la transition énergétique, montée en puissance des nouveaux entrants chez les industriels de la pièce automobile : le paysage de l’aftermarket mondial bouge et les équipementiers avec. Point d’étape et vision à l’horizon 2035, livrés par les analystes du cabinet Roland Berger et de l’institut Xerfi.

Classement 2023 des équipementiers

Signe des temps, c’est un Chinois – Contemporary Amperex China Technology – qui affiche une remarquable performance : 79,2 % de croissance 2022 vs 2017, pour 33,4 Md€ de CA. Cette progression exponentielle de CACT annonce le rôle que la pièce chinoise jouera dans l’avenir. Mais pour l’heure, la palme du plus gros volant d’affaires reste à Bosch, avec ses 52,6 Md€ de ventes sur 2022.

Pour cette édition 2023 du classement édité tous les ans par le cabinet Roland Berger, ont été analysées 100 entreprises dont les plus nombreuses restent les japonaises (24 sociétés), suivies par les européennes (23) et les américaines et à égalité les chinois qui classent respectivement 16 entreprises. Depuis 2017, l’étude note une montée en puissance des fournisseurs chinois en nombre mais aussi en business, puisque les 16 entreprises chinoises intégrées cumulent 18 % des ventes du Top 100 mondial. (Roland Berger)

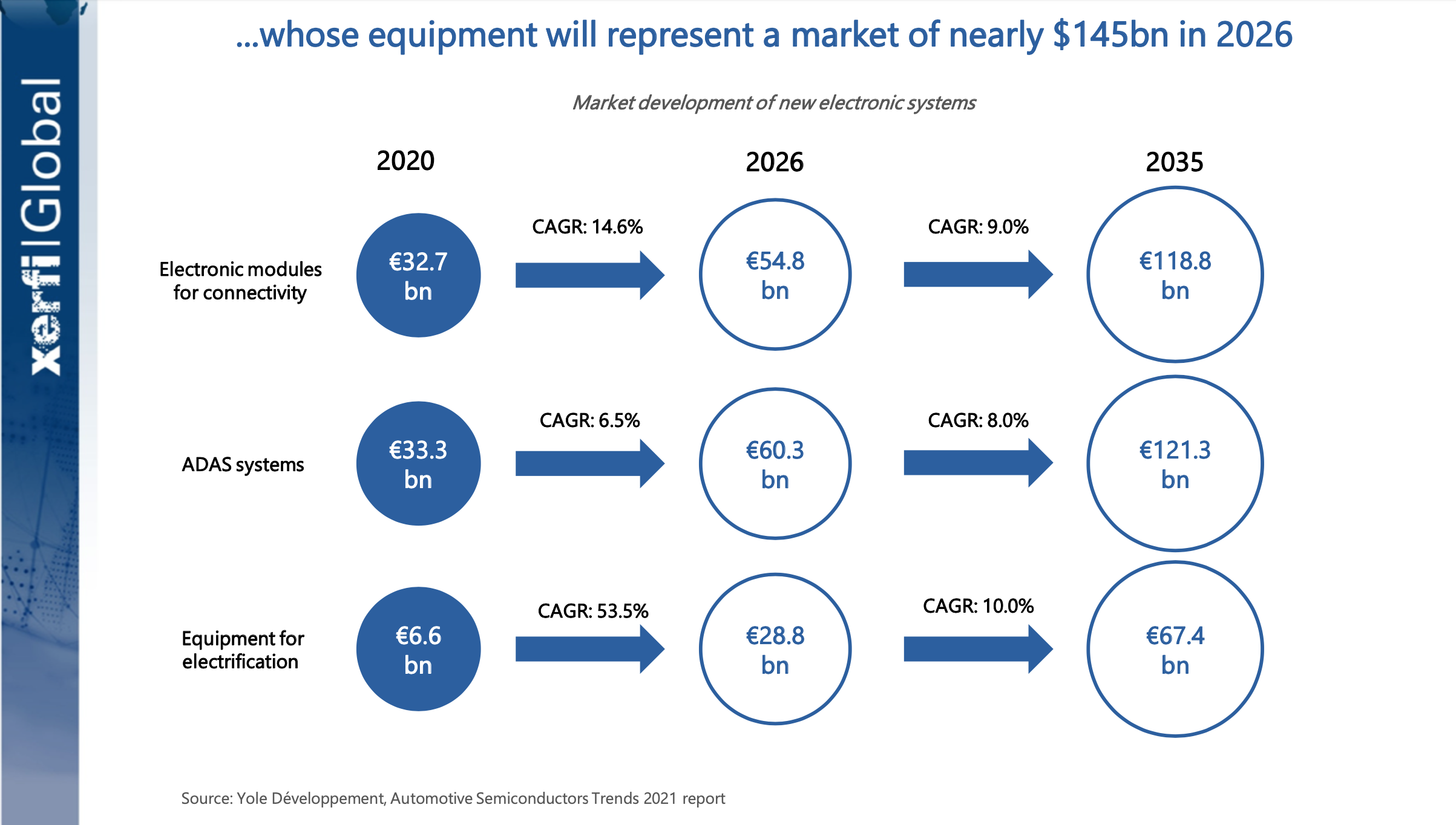

Le poids des technologies de connectivité et d'électrification

Les équipementiers électroniques porteurs représentent un marché de près de 145 Md€ en 2026 (source: Xerfi Global – Décembre 2021)

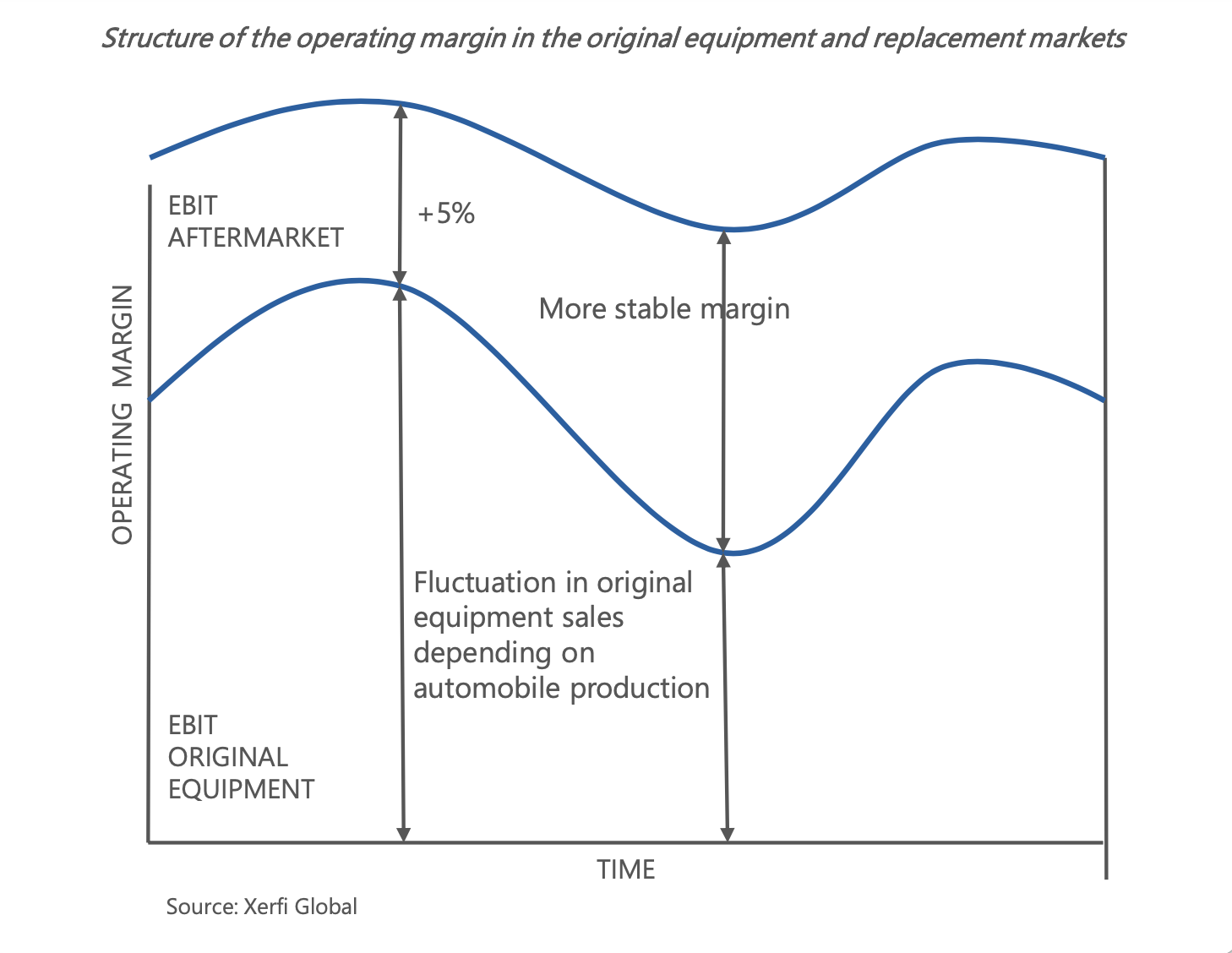

L’aftermarket plus rentable que la première monte

Les ventes destinées au marché du remplacement représentent une part marginale de l’activité des équipementiers automobiles (5-15 %), mais plus rémunératrices. Outre sa faible cyclicité, l’activité AV est essentielle pour fidéliser le consommateur à la marque et un facteur clé pour son image. (Xerfi)

69 Md$ : c’est le poids du business de la pièce en ligne en 2022, avec une prévision à 258 Md$ à l’horizon 2032 (source : Global Market Insights).

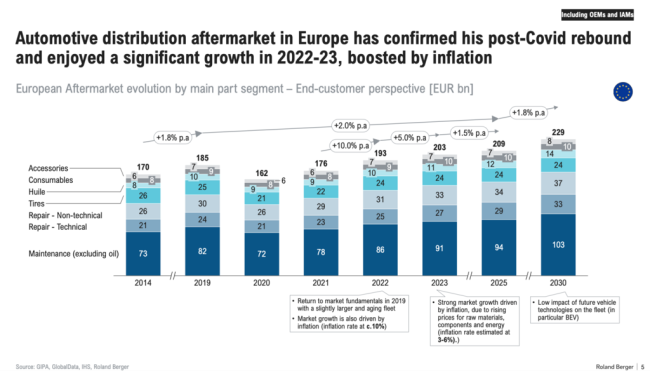

Évolution du marché du remplacement

L’étude Xerfi Global (décembre 2021) anticipe un business mondial de la pièce à hauteur de 800 Md$ (prix public) à l’horizon 2027. Valeur ramenée à 603 Md$ à l’échelle du prix de cession distributeurs, soit +38% attendu par rapport à 2022. L’augmentation du parc mondial et son vieillissement vont donc porter le business. Parallèlement, la part croissante de composants et de technologies avancées (ADAS, connectivité, télématique, infodivertissement, etc.) dans les véhicules augmentera le nombre de composants et gonflera les prix.

90 Md$ en 2028 : c’est la valeur que pourrait représenter le marché mondial du remanufacturing contre 59 Md$ en 2022 (source: Research and Markets)