La question n'est plus de savoir si

Stahlgruber, le géant allemand de la distribution de pièces au 1,52 milliard d'euros de chiffre d'affaires, aux 104 distributeurs et aux 6 500 employés, est à vendre ou non. La presse financière a déjà officialisé la volonté des propriétaires du distributeur de trouver acquéreur avec le soutien de la Deutsche Bank. Et non, nous n'allons pas vous révéler ici qui va avoir l'estomac et les moyens de s'offrir le mastodonte issu de rachats successifs en Allemagne depuis presque un siècle. Pour la bonne raison que nous n'en savons encore rien.Mais au moins pouvons-nous réfléchir à qui

pourrait se l'offrir d'ici début novembre, date butoir à en croire certains analystes. Avant Noël au plus tard en tout cas, comme l'état-major de Stahlgruber l'a récemment annoncé aux salariés de l'entreprise.

Une vente à 1,2 milliard d'euros ?

Il s'agit évidemment d'un morceau de choix exigeant un bel appétit et un beau chéquier. Les discrètes enchères actuelles semblent l'évaluer à 1,2 milliard d'euros, soit presque une année de chiffre d'affaires ou 10 à 11 fois l'EBITDA

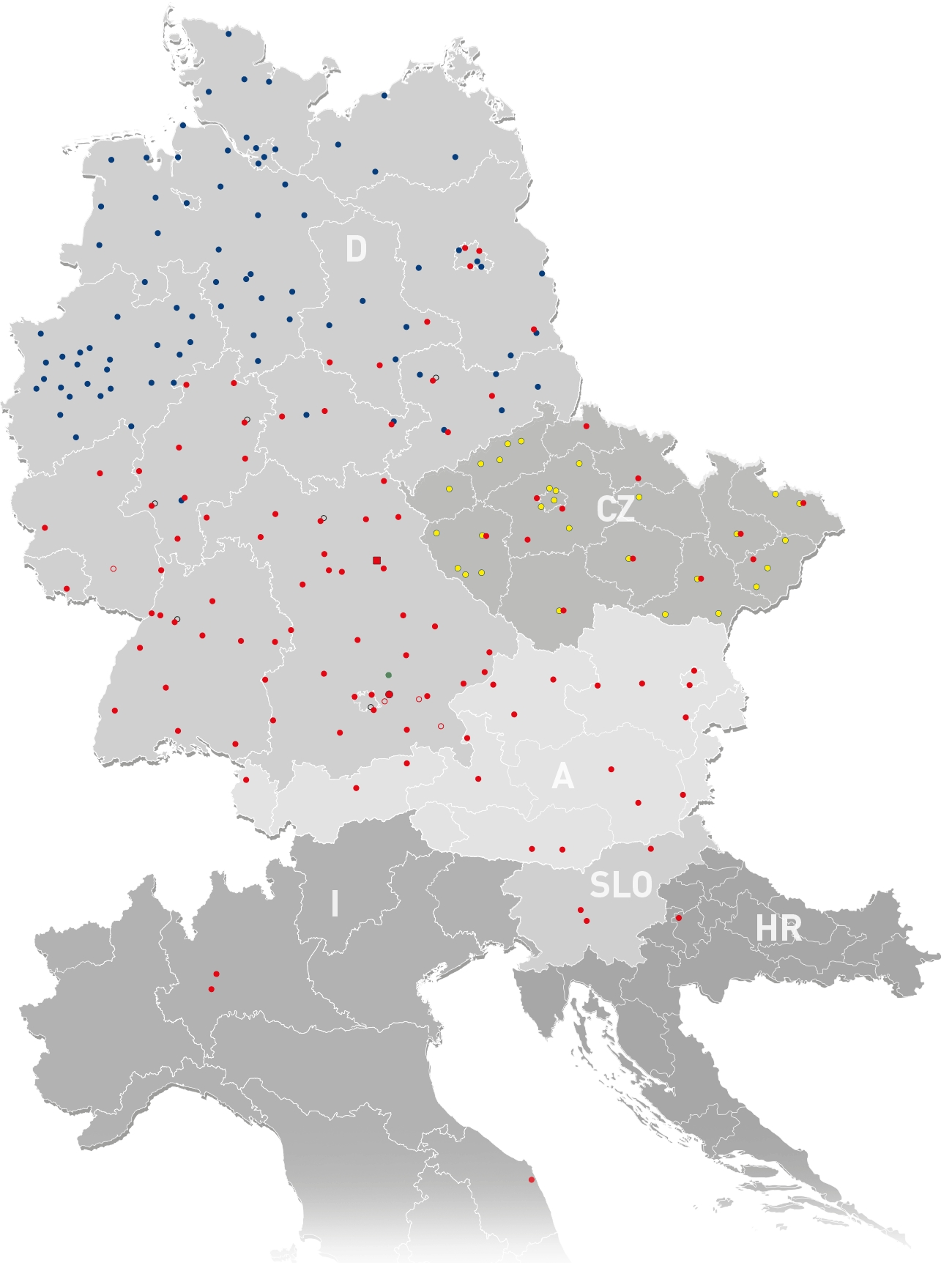

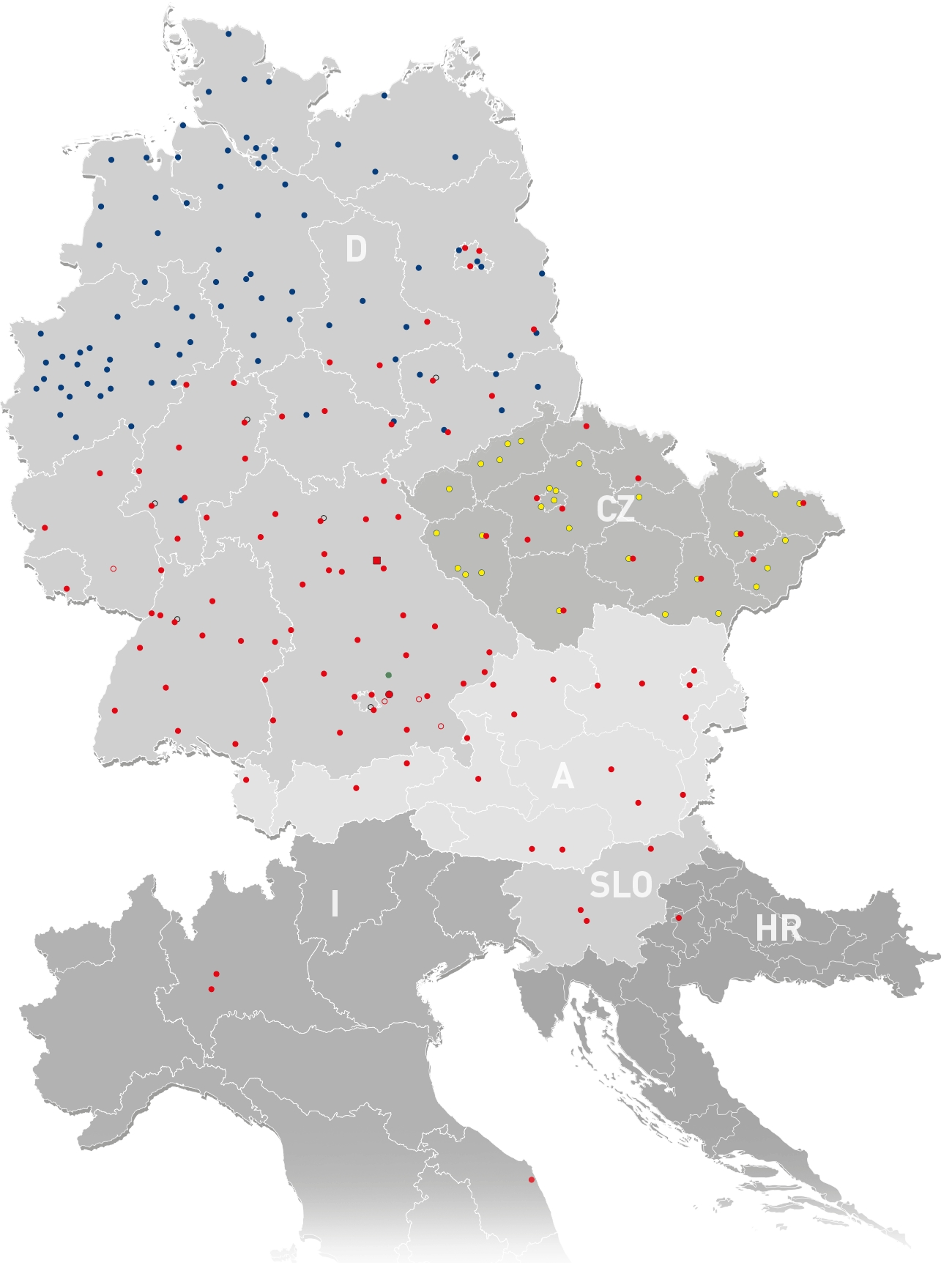

(*) espéré aux alentours de 120 millions d'euros !Une estimation à la taille du géant qui couvre bien sûr le premier marché européen de la pièce qu'est l'Allemagne. Mais l'évaluation est surtout à la dimension de la prise qu'il représente et des potentialités qu'il ouvre. Car comme le montre la carte de ses implantations en fin de cet article, Stahlgruber trône sur toute l'Allemagne. Il irradie aussi en Autriche et en République Tchèque. Il a également posé quelques jalons en Slovénie et en Croatie. Et même dans le Nord de l'Italie.Rien donc de surprenant à retrouver tous les gros acteurs et leurs investisseurs autour de la table de négociations, ainsi que des fonds d'investissement nouveaux pour le secteur de la pièce comme Apax, EQT ou Advent. Les jolis coups déjà réalisés par Towerbrook (revente d'Autodis Group à Bain Capital) et plus récemment par Blackstone (revente d'Alliance Automotive Group à l’américain Genuine Parts Company) ont apparemment fait des émules...

Les gros LKQ et GPC...

Les postulants théoriques sont donc nombreux qui peuvent trouver Stahlgruber particulièrement attirant. A commencer bien sûr par l'ensemble des groupes de distribution de pièces. Armés de leur taille critique (LKQ, GPC/AAG) et/ou de la capacité d'investissement des fonds qui les détiennent ou qu'ils mobilisent en propre (Autodis Group, Uni-select), ils ont tous intérêt à poser un pied outre-Rhin ou à s'y renforcer.On pense bien sûr, d'abord, à LKQ. Les deux premiers marchés européens (l'Allemagne comme la France où sa filiale Van Heck bricole des rachats peu significatifs) manquent encore totalement à son déjà conséquent puzzle européen

tel qu'il le présentait mi-2017.On peut encore moins ignorer le nouvel ensemble GPC/AAG, surtout

depuis que l'Américain s'est européanisé en achetant récemment le second. Certes, AAG (Alliance Automotive Group) a déjà réalisé quelques emplettes sur

le versant Ouest-Allemand. Mais rien qui puisse lui permettre d'estimer ce pays comme réellement conquis. Fort de ses 17 milliards de CA conjugués au niveau mondial, GPC (Genuine Parts Company) peut évidemment croquer Stahlgruber, même peu de temps après son festin AAG, sans risquer d'indigestion financière.

... comme leurs challengers Autodis ou Uni-Select

A l'opposé du spectre et même s'il apparaît comme un challenger avec son chiffre d'affaires nord-américain de “seulement” 816 millions d'euros (1,2 milliard de dollars canadiens), Uni-Select vient de prouver ses ambitieuses visées européennes

en rachetant les 303 millions d'euros de CA du Britannique Parts Alliance. Il pèse donc maintenant 1,1 milliard d'euros et a gagné sa place parmi les grands Européens de la pièce.A-t-il toutefois vidé sa tirelire ou au contraire n'est-ce là que le début d'une offensive européenne qui pourrait passer par Stahlgruber ? Aussi grosse que puisse paraître la proie à la vue de la taille actuelle du distributeur canadien, elle permettrait aussi de passer, justement, du statut de challenger à celui de gros opérateur européen. D'autant que

Stahlgruber détient l'équipementier Rema Tip Top AG. Sur le papier au moins, la revente de cette entreprise

réalisant presque 900 millions d'euros peut venir opportunément refinancer le rachat de sa société-mère...Si l'on évoque Uni-Select, impossible

a fortiori d'exclure Autodis Group (Autodistribution) parmi les postulants.

Ses résultats sont bons et sa taille 2017 d’environ 2 milliards d'euros, appuyée sur la puissance d'investissement de Bain Capital, présélectionne sans conteste le distributeur parmi les possibles repreneurs de Stahlgruber. Le retard relatif de l'internationalisation du groupe français serait brillamment rattrapé par le 1,5 milliard du distributeur germanique ; et là encore, la revente de Rema Tip Top permettrait de boucler le budget...

Constructeurs en embuscade ?

Avons-nous fait le tour des repreneurs possibles ? Évidemment pas. Car nous ne pouvons exclure ni le groupe Renault, ni le Groupe PSA. Renault, parce qu'il a déjà montré que sa stratégie en pièces multimarque passe par le rachat de distributeurs nationaux, en

Italie avec PiVi comme en

France avec Exadis. Avec Stahlgruber, Renault se donnerait les moyens de couvrir l'Allemagne et l'Europe de l'Est d'un seul joli coup.Même logique pour PSA qui vient en outre de devenir un peu allemand en rachetant Opel à General Motors. Et même si le constructeur français semble préférer opter pour une difficile création

ex-nihilo de sa structure mondiale de distribution de pièces multimarque, rien n'interdit de le voir devenir en l'occurrence opportunément pragmatique. Il peut évidemment s'intéresser, lui aussi, à la formidable opportunité que représente le distributeur allemand.

Sans oublier les grands groupes de distribution VN

Sur un registre constructeur élargi, n’excluons pas non plus le groupe de distribution VN Emil Frey. Il s'offrait PGA Motors mi-2017, lequel avait montré ses sympathies pour le commerce de pièces multimarque en acquérant

le groupe de distribution de pièces français Flauraud.Plus généralement, il ne faut d'ailleurs pas écarter du commerce de pièces les autres puissants groupes de distribution VN. Ils constatent tous que les constructeurs ont décidé de chercher à s'approprier ce marché. Ces gros distributeurs peuvent vouloir, stratégiquement, éviter de devenir un peu plus dépendants de leurs mandants qui les contrôlent déjà en VN, VO et ateliers monomarque.

Stahlgruber en idéale position d'attente

Enfin, pour ne définitivement rien exclure, souvenons-nous aussi que, quand LKQ cherchait à racheter le distributeur allemand PV Autoteile, le réflexe national fonctionnait : il restait allemand en préférant tomber dans l'escarcelle de... Stahlgruber ! Un autre distributeur allemand rejouera-t-il ainsi la suprématie territoriale germanique en maintenant à son tour Stahlgruber à l'intérieur de ses frontières historiques ?Voilà autant d'éventualités qui, sans compter évidemment celles que nous aurons sûrement oubliées, prouvent que c'est effectivement le moment ou jamais : cette foison de candidats crédibles à la reprise mettent le distributeur allemand en situation idéale pour vendre chèrement l'empire construit depuis la création en 1923 par Otto et Willy Gruber de «

Stahl-Gruber Brüdern» (Stahl-Gruber Frères), entreprise devenue Stahlgruber dès 1931.

Quid d'ATR ?

Le puissant distributeur étant accessoirement

membre du groupement international ATR, son rachat par un groupe intégré (ou par un fonds voulant ensuite le revendre à un groupe) pose en creux la question de la légitimité à terme d'ATR, et par extension, de tous les autres rassemblements internationaux de distributeurs.Eux qui dominent encore la chaîne alimentaire de la pièce mondiale en fédérant des chiffres d'affaires d'adhérents plus ou moins hétéroclites et éloignés, que pèseront-ils à terme quand des groupes de distribution intégrés de plusieurs milliards d'euros auront fini leur marché et achevé de redoutables, car bien plus efficaces, consolidation et rationalisation de leurs achats ? Le

business model des groupements internationaux résistera-t-il encore longtemps à la concentration de leurs adhérents, concentration qui s'emballe au niveau mondial ?Comme d'habitude, nous vous tiendrons au courant...

Filiales, adhérents, centres logistiques, centres techniques : Stahlgruber couvre l’Allemagne, l'Autriche et quelques pays Est-européens limitrophes de belle manière.. (*)EBITDA : en anglais, «Earnings Before Interest, Taxes, Depreciation, and Amortization», c’est-à-dire «résultat avant soustraction des intérêts, impôts, dotations aux amortissements et provisions sur immobilisations».

Filiales, adhérents, centres logistiques, centres techniques : Stahlgruber couvre l’Allemagne, l'Autriche et quelques pays Est-européens limitrophes de belle manière.. (*)EBITDA : en anglais, «Earnings Before Interest, Taxes, Depreciation, and Amortization», c’est-à-dire «résultat avant soustraction des intérêts, impôts, dotations aux amortissements et provisions sur immobilisations».

La question n'est plus de savoir si Stahlgruber, le géant allemand de la distribution de pièces au 1,52 milliard d'euros de chiffre d'affaires, aux 104 distributeurs et aux 6 500 employés, est à vendre ou non. La presse financière a déjà officialisé la volonté des propriétaires du distributeur de trouver acquéreur avec le soutien de la Deutsche Bank. Et non, nous n'allons pas vous révéler ici qui va avoir l'estomac et les moyens de s'offrir le mastodonte issu de rachats successifs en Allemagne depuis presque un siècle. Pour la bonne raison que nous n'en savons encore rien.Mais au moins pouvons-nous réfléchir à qui pourrait se l'offrir d'ici début novembre, date butoir à en croire certains analystes. Avant Noël au plus tard en tout cas, comme l'état-major de Stahlgruber l'a récemment annoncé aux salariés de l'entreprise.

La question n'est plus de savoir si Stahlgruber, le géant allemand de la distribution de pièces au 1,52 milliard d'euros de chiffre d'affaires, aux 104 distributeurs et aux 6 500 employés, est à vendre ou non. La presse financière a déjà officialisé la volonté des propriétaires du distributeur de trouver acquéreur avec le soutien de la Deutsche Bank. Et non, nous n'allons pas vous révéler ici qui va avoir l'estomac et les moyens de s'offrir le mastodonte issu de rachats successifs en Allemagne depuis presque un siècle. Pour la bonne raison que nous n'en savons encore rien.Mais au moins pouvons-nous réfléchir à qui pourrait se l'offrir d'ici début novembre, date butoir à en croire certains analystes. Avant Noël au plus tard en tout cas, comme l'état-major de Stahlgruber l'a récemment annoncé aux salariés de l'entreprise. Filiales, adhérents, centres logistiques, centres techniques : Stahlgruber couvre l’Allemagne, l'Autriche et quelques pays Est-européens limitrophes de belle manière.. (*)EBITDA : en anglais, «Earnings Before Interest, Taxes, Depreciation, and Amortization», c’est-à-dire «résultat avant soustraction des intérêts, impôts, dotations aux amortissements et provisions sur immobilisations».

Filiales, adhérents, centres logistiques, centres techniques : Stahlgruber couvre l’Allemagne, l'Autriche et quelques pays Est-européens limitrophes de belle manière.. (*)EBITDA : en anglais, «Earnings Before Interest, Taxes, Depreciation, and Amortization», c’est-à-dire «résultat avant soustraction des intérêts, impôts, dotations aux amortissements et provisions sur immobilisations».