Comment et pourquoi LKQ aime tant l’Europe de la pièce (2ème partie)…

Vous aimeriez comprendre comment et pourquoi LKQ veut tellement conquérir l'Europe de la pièce ? Après notre première partie sur le “comment”, découvrez maintenant le “pourquoi” dans le 2ème volet de notre article. A l'appui de notre analyse, deux autres passionnants documents de LKQ : les structures comparées des marchés de l'entretien-réparation aux États-Unis et en Europe. Où l'on comprend pourquoi notre Vieux Continent fait tellement saliver LKQ Corporation. Et pourquoi il lui est si facile de lever des fonds aux États-Unis pour financer ses acquisitions chez nous...

La semaine dernière, nous analysions la façon dont LKQ s'est rapidement installé en Europe et l'impact que son débarquement a eu sur l'accélération des concentrations de distributeurs («Voilà comment et pourquoi LKQ aime tant l’Europe de la pièce (1ère partie)…)». Cette fois, nous allons vous expliquer pourquoi le distributeur américain a décidé de devenir si rapidement et si massivement européen.

Graphique 1 – Le marché de l’après-vente en Europe en juin 2017 (source : LKQ Corp.)

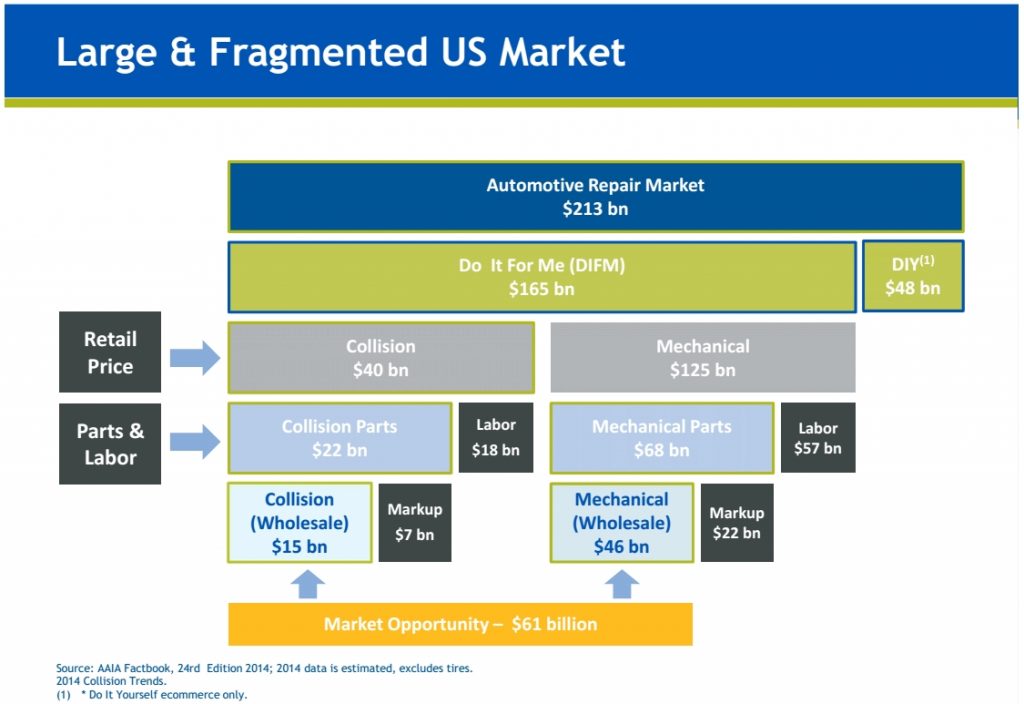

Graphique 2 - Le marché de l'après-vente aux États-Unis en juin 2017 (source : LKQ Corp.)

L'Europe, tellement plus attractive que les USA...

Nous nous appuyons pour cela sur deux tableaux récemment publiés par LKQ Corporation (cliquez sur chacun d'eux pour les agrandir). Ils détaillent les marchés de l'après-vente aux États-Unis et en Europe d'une façon similaire, mettant ainsi en évidence les différences majeures entre les deux. Ces tableaux ont aussi une autre vertu : ils s'appuient sur les données estimatives de Datamonitor, organisme d'études internationales faisant référence chez tous les acteurs majeurs du secteur.

En un clin d’œil, on identifie ainsi les qualités irrésistibles qu'a l'Europe pour le distributeur américain. La première : l'après-vente européenne est d'une taille similaire à celle du marché américain. Elle est même légèrement plus grande puisqu'elle atteint 198 milliards d'euros (prix public) contre 190 outre-Atlantique (213 milliards de dollars). Vu de son “far-west” originel, notre “far-East” de la pièce est donc plein de promesses pour LKQ.

Ruée vers l'or de l'après-vente européenne

Mieux : le terrain de jeu est deux fois plus vaste en Europe qu'aux États-Unis. On le constate en bas des deux mêmes tableaux, avec la comparaison de ce que LKQ appelle les “marchés accessibles” (“Market opportunity”). 102 milliards d'euros en Europe, contre “seulement” 54,4 milliards d'euros (61 milliards de dollars) aux États-Unis. Si l’exercice est certes théorique, puisqu'il mêle la rechange indépendante et la rechange constructeur, le chiffre n'en est pas moins spectaculaire.

Mais ce qui doit le plus faire saliver LKQ en Europe, ce sont les marges, ou plutôt l'écart entre prix d'achat et prix de vente (“Markup”, 2ème ligne en partant du bas de chaque tableau). S'agissant des seules pièces mécaniques (“mechanical”, celles que l'on dit concurrencées chez nous), au niveau des prix de gros (“Wholesale”), le marché pèse 78 milliards d'euros en Europe contre seulement 41 aux USA (46 milliards de dollars). Les marges sont encore plus attractives : 42 milliards d'euros en Europe contre seulement 19,6 milliards aux États-Unis (22 milliards de dollars)... Le pourcentage de marge (environ 35%) est certes à peu près le même des deux côtés de l'Atlantique (il semble tout de même légèrement sous-estimé pour l'Europe). Mais en revanche, qu'il s'agisse de ventes comme de marges, 35% de 42 milliards pèsent deux fois plus que 35% de 19,6. il y a donc environ deux fois plus à gagner chez nous que sur le marché “naturel” de LKQ...

Marché déprimé Vs. marché à marges

Pourquoi diable de telles différences entre les deux marchés ? Revenons au tableau et à l'un de ses autres indices-clés : le poids du “do it” aux États-Unis. LKQ l'évalue à presque 43 milliards d'euros (48 milliards de dollars) outre-Atlantique, soit plus de 4 fois ce qu'il semble peser en Europe (10 milliards d'euros).

Il y a du culturel et du structurel dans le poids de ce do it américain. Le culturel, c'est l'atavisme du “cow boy”. On entretient beaucoup plus soi-même son véhicule outre-Atlantique, comme on s'occupait de son cheval ou de sa carriole de pionnier. Et quand le do it en vient ainsi à peser presque 30% d'un marché continental comme c'est donc le cas aux États-Unis (contre 5,3% seulement en Europe, soit presque 6 fois moins !), il devient inévitablement structurant. Et d'autant plus facilement que, culturellement encore, le marché américain et son pragmatisme anglo-saxon se fichent assez royalement de la qualité des produits. Il pratique d'ailleurs l'import massif de produits chinois, quand ce type d'approvisionnement low cost reste marginal en Europe où le positionnement «qualité 1ère monte» règne encore en maître.

Le structurel du do it américain, c'est la nature même du parc, tout particulièrement des productions des constructeurs de l'oncle Sam. Ce parc est plus ancien et technologiquement moins pointu qu'en Europe -donc plus accessible au do it- et bien moins diversifié. Moins de modèles et moins de versions, voilà qui favorise la massification des références et l'accessibilité des gestes techniques comme des pièces de rechange. Cette banalisation “made in USA” accroît encore les économies d'échelle et l'écrasement des prix. Une seule belle référence sur le Pickup F-150 de Ford, best-seller des best-sellers panaméricains, et il y a tout de suite de quoi construire une nouvelle usine chinoise ! Qualitativement enfin, les technologies automobiles américaines sont moins innovantes qu'en Europe. Et l'innovation est un facteur de préservation des prix.

Pour toutes ces raisons, c'est donc le prix bas qui gouverne le marché américain de la pièce. Et qui dit prix écrasés dit marges malmenées. Du coup, la MDD est la règle outre-Atlantique, quand elle est confinée en Europe au rôle d'outil marketing offrant une alternative maîtrisée au référentiel prix et qualité constructeur....

Le beau retour sur investissement pour LKQ

Dernière évidence poussant LKQ vers la verdoyante Europe : la marge cette fois réalisée à la revente par les réparateurs. En Europe (toujours selon LKQ) les distributeurs achètent pour 78 milliards de pièces concurrencées et leurs clients réparateurs les revendent 120 milliards. Aux États-Unis, les 41 milliards d'euros (46 milliards de dollars) de pièces achetées par les distributeurs sont revendues 60,6 milliards d'euros (68 milliards de dollars) par les ateliers. La différence −du simple au double !− est juste stupéfiante.

Et là, vous venez aussi de comprendre pourquoi LKQ peut aussi facilement lever des fonds aux États-Unis pour financer ses conquêtes européennes. Quelle que soit l'étape entre l'équipementier et le consommateur final, la rentabilité du business pièces est bien meilleure chez nous que de l'autre côté de l'Atlantique, une rentabilité solidifiée par des fondamentaux de qualité, de marques et d'innovation qui conditionnent encore la bonne tenue des prix européens. Presque mécaniquement, le dollar investi en Europe se récupère du coup bien plus vite que celui dépensé outre-Atlantique. Ce qui vaut pour le dollar américain semble d'ailleurs s'appliquer au dollar canadien. C'est sûrement pour les mêmes raisons que le distributeur québécois Uni-Select se mettait récemment dans les traces de LKQ en rachetant l’Anglais Parts Alliance...

Il y a donc, là encore, de bien plus beaux profits à réaliser sur le Vieux Continent que dans le très bataillé Nouveau Monde. Du moins, tant que la concurrence, chaque jour plus forte de ce côté-ci de l'Atlantique, ne met pas en danger cette poule européenne aux œufs d'or. Pour l'heure, cette dernière pond de façon prolifique en réussissant à rester haut perchée sur le référentiel prix constructeurs. Et c'est bien là ce qui aiguise les appétits européens de LKQ...

Mais si l'Europe s'effondrait à l'américaine ?

Ces deux tableaux sont aussi l'occasion de se poser une question plus générale : que se passerait-il en cas d'effondrement du prix des pièces en Europe ? La répartition des valeurs entre pièces et main d’œuvre (“Labor”) sur les deux continents nous l'annonce clairement. En Europe, 120 milliards d'euros de pièces génèrent 38 milliards d'euros en gestes techniques. Aux États-Unis, 60,6 milliards d'euros de pièces (68 milliards de dollars) s'appuient sur 51 milliards d'euros de main d’œuvre (57 milliards de dollars). Les chiffres parlent d'eux-mêmes : deux fois moins de facturation pièces aux États-Unis permettent d'y libérer 34% de main d’œuvre en plus...

CQFD : quand le prix de la pièce est élevé, c'est le taux horaire qui s'incline pour servir de variable d'ajustement afin de rendre la facture acceptable par le client automobiliste. En revanche, quand le prix des composants est bas, la main d’œuvre peut se renchérir pour soutenir la rentabilité des réparateurs. Ces vases communicants entre prix de main d’œuvre et prix de la pièce, qui se constatent d'ailleurs partout en Europe, valent donc aussi sur les autres continents.

Revenons au scenario d'une baisse du prix des pièces en Europe. LKQ verrait bien sûr ses plans considérablement contrariés. Mais c'est aussi toute la distribution européenne qui serait potentiellement déstabilisée. Elle ne pourrait compter que sur l'accroissement drastique de sa productivité (et sa cohorte de décisions difficiles) pour compenser la baisse de ses marges. Le réparateur ? Il serait peut-être paradoxalement gagnant. Comme le marché américain le montre (et sous réserve que le consommateur le supporte), le réparateur européen ferait certes moins de chiffres d'affaires et donc de marges en pièces, mais pourrait, en tout ou en partie au moins, compenser cette perte par une hausse du prix de sa main d’œuvre.

Eh oui : du coup et contrairement à ce que croient pouvoir obtenir les campagnes consuméristes régulières sur les pièces auto trop chères, le consommateur, lui, n'aurait peut-être au final que peu à gagner d'une baisse des prix des composants...

Pour retrouver la 1ère partie de cet article : Analyse - Comment et pourquoi LKQ aime tant l’Europe de la pièce …