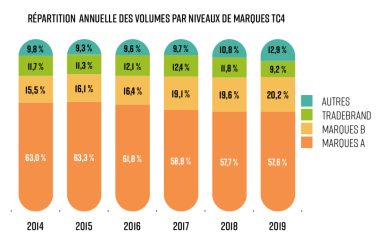

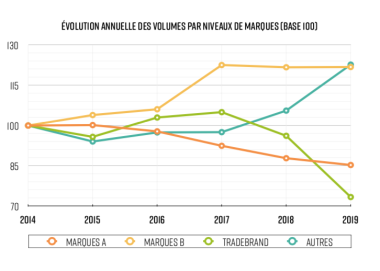

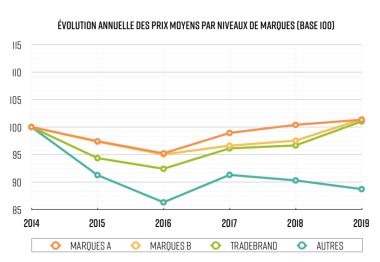

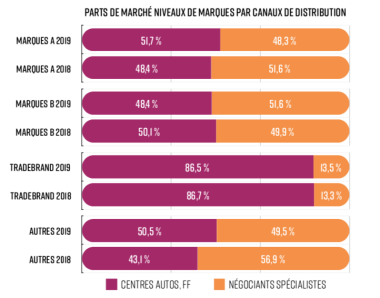

Autre tendance lourde confirmée par le bilan annuel du panel SPP/GfK : Les marques B gagnent du terrain sur les Premium (A) qui capitalisent toujours 57,6% des ventes. En revanche, grosse remise en question pour les Tradebrand (MDD, marque exclusive…) qui affichent une chute vertigineuse de 24 % et, pour la première fois, se font doubler par la célèbre catégorie « Autres » (9,2 % des ventes). En clair, les marques exotiques, s’octroyant 13% du business. En cause, un écart de prix (de moins de 10 €) qui ne rendrait plus pertinente ces offres de marques privées.