Exclusif – Les faiblesses cachées de l’après-vente des constructeurs !

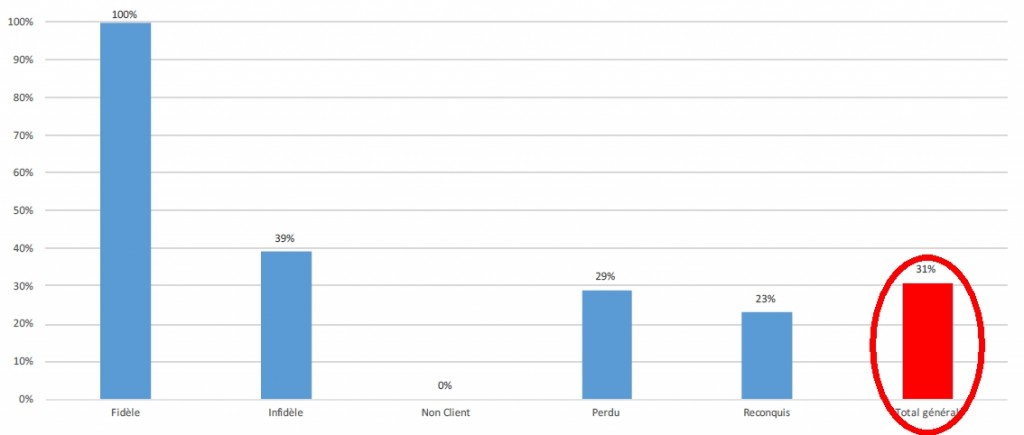

“Taux de nourriture des besoins” en après-vente par les réseaux constructeurs(en % du potentiel total de chaque famille comportementale)

On va donc d'un logique «100% du taux de nourriture du besoin» par les réseaux RA1/RA2 des constructeurs en ce qui concerne les clients indéfectiblement fidèles aux ateliers de la marque, jusqu'au tout aussi logique 0% pour ceux qui n'y vont jamais.Entre ces deux extrêmes, le site a évidemment quantifié la part de l'entretien-réparation concédé auxdits réseaux de marque par les «infidèles» (qui s'en vont et reviennent au gré des prix, des produits et/ou d'une proximité), par les «perdus» (qui n'y vont plus depuis les deux dernières prestations) et par les «reconquis» qui sont revenus faire régulièrement réaliser une ou plusieurs prestations dans les réseaux agréés de leurs marques respectives.Les 2/3 de l'après-vente échappent aux RA1 et RA2

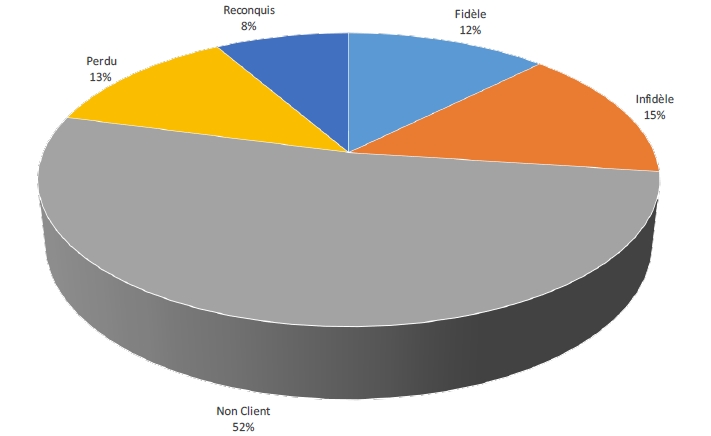

Le camembert ci-dessous est encore plus parlant. Sur 100% de prestations demandées pour le même panel de 500 automobilistes, 52% échappent totalement aux ateliers agréés des marques et 13% n'y vont plus depuis au moins deux prestations, soit plus des 2/3 du total. A l'opposé, le socle des fidèles aux RA1 et RA2 apparaît bien faible : seulement 12%, aléatoirement consolidés par les infidèles et les reconquis (respectivement 15% et 8%), les premiers ne concédant leur présence dans les ateliers constructeurs que de façon opportuniste et erratique, pendant que les seconds peuvent en repartir à nouveau à la première contrariété.Parts de marché de l'après-vente constructeurpour chaque famille comportementale (Total: 100%)

Cette faiblesse structurelle des ateliers RA1 et RA2 s'explique-t-elle aussi par l'âge croissant des véhicules du parc, la fidélité aux réseaux constructeurs étant supposée s'étioler avec le vieillissement des voitures ? «Ce n'est plus aussi simple, explique Jonathan Habersztrau ; quand on affine nos chiffres par âge des véhicules, on constate certes une tendance générale privilégiant encore les véhicules récents dans les ateliers de leurs marques, notamment pour les interventions très techniques. Mais au vu du comportement de notre panel, c'est de moins en moins vrai. Les consommateurs agissent aussi en fonction d'opportunités qui rebattent les cartes : les constructeurs cherchent à répondre aux attentes du parc âgé, pendant que les indépendants affinent leurs armes pour s'approprier les véhicules récents. On ne peut plus se contenter de raisonner en grandes masses comme avant».

On comprend évidemment mieux pourquoi les constructeurs cherchent toutes les solutions pour reconquérir l'après-vente de leurs propres parcs. Et surtout pourquoi un PSA essaie de coordonner l'ensemble des outils dont il dispose, des réseaux agréés classiques jusqu'au do-iteurs via Mister-Auto, en passant par le 3ème réseau qu'est Eurorepar Car Service. Ou même pourquoi un Renault empile les réseaux sur presque 4 niveaux (RA1, RA2, Motrio et même les garages solidaires....)«L'analyse fine de tous les éléments transmis par les clients automobilistes du site montrent deux choses importantes», résume Jonathan Habersztrau. La première, c'est que la concurrence accrue des offres et des opportunités en matière d'entretien rend de plus en plus aléatoire une approche généraliste des comportements. l'arbitrage croissant du budget d'entretien fait que les comportements des consommateurs sont de plus en plus imprévisibles et nécessitent une analyse fine des comportements individuels».C'est probablement pourquoi J. Habersztrau est confiant en l'avenir de son site, qu'il va déployer nationalement dans les semaines qui viennent. Le nombre exponentiel de données qu'il en attend (700 000 comportements d'automobilistes en fiches à horizon trois ans), va immanquablement rendre ses «smart datas» précieuses pour tous les acteurs de l'après-vente. Tout particulièrement pour ceux qui sentent comme lui la nécessité d'investir dans une approche «one to one» avec les consommateurs automobilistes...