C’est un document inédit que nous nous sommes procuré : celui que LKQ a fait parvenir à ses interlocuteurs financiers lorsqu’il leur annonçait et leur commentait le rachat de Rhiag Group, le leader italien de la distribution traditionnelle (voir «

L’ogre américain LKQ vient de gober le leader italien Rhiag !»).

L’incroyable croissance de LKQ Europe

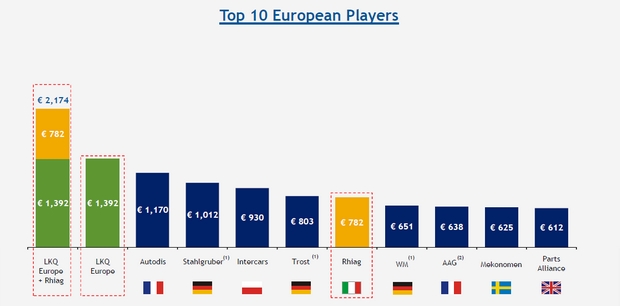

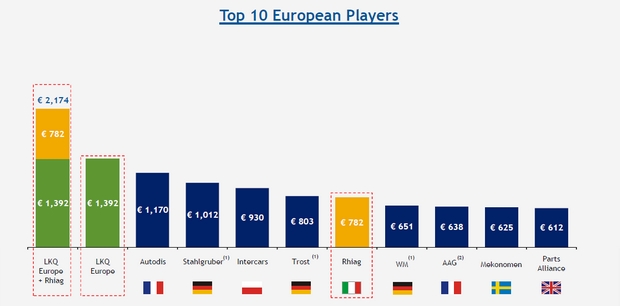

Voilà le classement de la distribution européenne intégrée tel que l'estime l'Américain LKQ. Outre le leader LKQ Europe et son Rhiag déjà repris, ce Top 10 montre que le géant américain est déjà devenu, en à peine 2 ans, presque deux fois plus gros que le numéro 2 Autodis (Autodistribution)...

Voilà le classement de la distribution européenne intégrée tel que l'estime l'Américain LKQ. Outre le leader LKQ Europe et son Rhiag déjà repris, ce Top 10 montre que le géant américain est déjà devenu, en à peine 2 ans, presque deux fois plus gros que le numéro 2 Autodis (Autodistribution)...En premier lieu, la lecture de cet intéressant et inédit tableau qui liste le «

Top 10 des acteurs du marché européen» confirme bien que LKQ Europe a réussi son coup, lui dont nous vous annoncions en premier l’arrivée en Europe via le rachat du Britannique ECP et dont nous subodorions alors les appétits européens (voir «

LKQ Europe va-t-il révolutionner la distribution européenne ?»). Il est bel et bien devenu, en deux petites années, le numéro 1 de la distribution traditionnelle de pièces en Europe.Et de loin. Avant même de gober Rhiag en fin d’année dernière, il pouvait déjà revendiquer le statut envié de leader confirmé, fort du 1,392 milliard d’euros qu’il réalisait après avoir absorbé le Britannique Euro Car Parts (ECP), puis le célèbre Hollandais Stator Holding BV (Van Heck), son challenger Kühne Automotive et 5 gros distributeurs néerlandais. Avec l’addition récente de Rhiag, il passe dorénavant la barre des... 2 milliards d’euros (2,174 précisément) !

Les charmes de l'intégration façon LKQ

Que l’on comprenne bien ce conséquent chiffre d’affaires qui pourrait, de prime abord, paraître toutefois faible par rapport aux 5, 6 ou 7 milliards que revendiquent par ailleurs les groupements internationaux comme ATR, Temot International, AD International, Groupauto International ou Nexus International.Car ces “seulement” 2,174 milliards d’euros européens ont aussi une vertu rare. Ils sont chargés d’un sens qui n’échappera pas à ses fournisseurs équipementiers. Contrairement aux chiffres d'affaires conséquents mais atomisés des groupements qui fédèrent des centaines d'indépendants, celui de LKQ Europe est intégré capitalistiquement, c'est-à-dire qu'il permet de promettre et garantir des volumes de ventes par la discipline de salariés recevant et appliquant à la lettre −et à l’unité près− un ordre de déploiement.Et ça, les grands fournisseurs adorent, même s'ils craignent aussi les concentrations toujours exigeantes qui les conduisent aussi à se concentrer eux-mêmes,

ce qu'ils font d'ailleurs volontiers ces temps-ci. Plus besoin en tout cas de dépenser en énergie, en temps, en structures commerciales & marketing pour aller péniblement évangéliser un à un les adhérents indépendants des groupements après un référencement en centrale. Avec un LKQ aussi solidement “verticalisé”, on signe, on appuie sur un bouton, et les ventes de pièces commencent partout et simultanément.

Encore de belles opportunités pour LKQ ?

C’est précisément dans cet esprit qu’il faut regarder la liste des autres sociétés présentées dans ce Top 10. Leurs chiffres d’affaires affichés ici sont justement ceux qu’elles maîtrisent et qui pourraient être immédiatement agrégés à celui de LKQ s’il les rachetait.C'est pourquoi le numéro 2 de ces acteurs −Autodis, la holding d’Autodistribution− affiche 1,170 milliard d’euros dont le CA des indépendants du groupement est exclus. C’est aussi pourquoi l’autre Français AAG (Alliance Automotive Group) ne représente ici “que” 638 millions de chiffre d’affaires à en croire LKQ qui aura au moins tenté d'évaluer ainsi la taille de cette entreprise. Les analystes n’ont effectivement estimé et retenu que le CA cumulé des structures de distribution européennes capitalistiquement intégrées à AAG, en excluant également du calcul celui des adhérents indépendants à Groupauto international.Ce classement est là pour expliquer à ses investisseurs et actionnaires que l’Europe est, pour le distributeur américain, un nouveau Far West riche en pépites à s’approprier. Un Far West que, par ailleurs, le document évalue pour l’Europe continentale entière à un marché de 92 milliards d’euros en pièces, au prix d’achat distribution. Et à 198 milliards d’euros à la revente, au prix de cession consommateurs, une fois inclus la marge des distributeurs et des réparateurs, la main d’œuvre et le do it yourself ! Un océan de potentialités sur lequel LKQ a bien l’intention de jouer au vaisseau amiral avec délice...

Un marché attractif

Aussi ambitieux que soit LKQ, cette liste décroissante de groupes de distribution européens ne constitue évidemment pas son plan de marche en termes de rachats. Mais au moins matérialise-t-elle avantageusement les nombreuses potentialités qui peuvent donner envie au monde de la finance d’accompagner le gourmand conquérant américain dans son invasion du vieux Continent.C’est d’ailleurs ce qu’explique, plus loin dans son document, le puissant LKQ. De son point de vue, «

l’Europe est un grand et fragmenté marché aux fondamentaux attractifs : un parc âgé, à la complexité et à la sophistication croissantes des pièces». Autrement dit : un marché plein de promesses qui doit encore se concentrer, avec des volumes de pièces garantis, doublés d’une valeur croissante. Que du bonheur en termes de retour sur investissements...

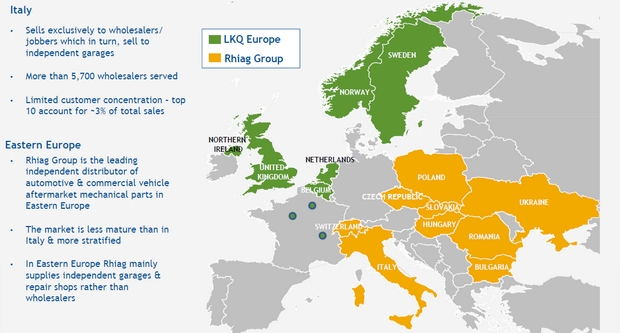

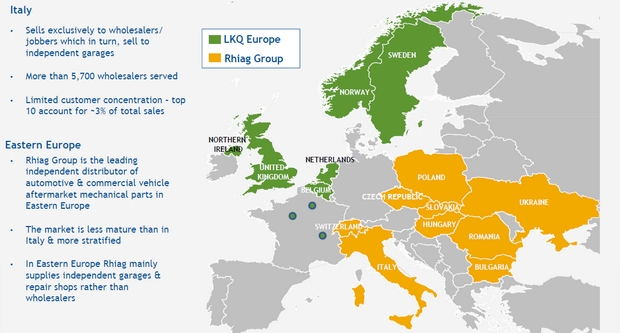

Une véritable carte d’État-major

Nous ne sommes évidemment pas dans les secrets des prochaines acquisitions de LKQ. Mais un second extrait du document peut au moins permettre de prédire ses ambitions territoriales. Entre les pays déjà investis par LKQ (en vert) et ceux où s’est déjà implanté Rhiag (en jaune), il suffit de regarder toutes les zones encore grises. C’est là que LKQ, si rien ne l’arrête dans son plan de conquête, cherchera prioritairement à planter ses prochains drapeaux :

Les pays investis par LKQ en Europe grâce aux précédents rachats (en vert et jaune) sont déjà conséquents. Et les pays "gris" sont à comprendre comme autant de positions restant à prendre. Les lecteurs attentifs auront aussi vu les trois "points verts" déjà détenus par LKQ en France hérités du rachat de Van Heck...

Les pays investis par LKQ en Europe grâce aux précédents rachats (en vert et jaune) sont déjà conséquents. Et les pays "gris" sont à comprendre comme autant de positions restant à prendre. Les lecteurs attentifs auront aussi vu les trois "points verts" déjà détenus par LKQ en France hérités du rachat de Van Heck...Avis de tempête

Une autre évidence transparaît de cette quasi-carte d’État-major. Et elle doit interpeller les nombreux distributeurs indépendants de tous ces pays, qu’ils soient verts, jaunes ou gris. Sur le marché de la distribution des pièces, LKQ va agir comme un accélérateur de concentration partout en Europe.Sur leurs zones départementales et régionales, les distributeurs encore indépendants doivent donc regarder avec une même acuité le court terme et le moyen terme. Le court terme, c’est de s’appliquer à consolider leur emprise sur leur marché pour se rendre incontournables. Et donc de se rendre aussi attractifs que possible pour préparer le moyen terme : leur rachat par les groupements nationaux et internationaux qui eux aussi, devront croître capitalistiquement pour développer, ou au moins maintenir, leur parts de marché sur fond de concentration exponentielle du marché.Voilà bien pourquoi les fonds d’investissement sont ces temps-ci si friands de distribution traditionnelle : ils ont encore devant eux de belles et fructueuses années de ventes-acquisitions pleines de très rentables opérations en perspective...

Voilà le classement de la distribution européenne intégrée tel que l'estime l'Américain LKQ. Outre le leader LKQ Europe et son Rhiag déjà repris, ce Top 10 montre que le géant américain est déjà devenu, en à peine 2 ans, presque deux fois plus gros que le numéro 2 Autodis (Autodistribution)...En premier lieu, la lecture de cet intéressant et inédit tableau qui liste le «Top 10 des acteurs du marché européen» confirme bien que LKQ Europe a réussi son coup, lui dont nous vous annoncions en premier l’arrivée en Europe via le rachat du Britannique ECP et dont nous subodorions alors les appétits européens (voir «LKQ Europe va-t-il révolutionner la distribution européenne ?»). Il est bel et bien devenu, en deux petites années, le numéro 1 de la distribution traditionnelle de pièces en Europe.Et de loin. Avant même de gober Rhiag en fin d’année dernière, il pouvait déjà revendiquer le statut envié de leader confirmé, fort du 1,392 milliard d’euros qu’il réalisait après avoir absorbé le Britannique Euro Car Parts (ECP), puis le célèbre Hollandais Stator Holding BV (Van Heck), son challenger Kühne Automotive et 5 gros distributeurs néerlandais. Avec l’addition récente de Rhiag, il passe dorénavant la barre des... 2 milliards d’euros (2,174 précisément) !

Voilà le classement de la distribution européenne intégrée tel que l'estime l'Américain LKQ. Outre le leader LKQ Europe et son Rhiag déjà repris, ce Top 10 montre que le géant américain est déjà devenu, en à peine 2 ans, presque deux fois plus gros que le numéro 2 Autodis (Autodistribution)...En premier lieu, la lecture de cet intéressant et inédit tableau qui liste le «Top 10 des acteurs du marché européen» confirme bien que LKQ Europe a réussi son coup, lui dont nous vous annoncions en premier l’arrivée en Europe via le rachat du Britannique ECP et dont nous subodorions alors les appétits européens (voir «LKQ Europe va-t-il révolutionner la distribution européenne ?»). Il est bel et bien devenu, en deux petites années, le numéro 1 de la distribution traditionnelle de pièces en Europe.Et de loin. Avant même de gober Rhiag en fin d’année dernière, il pouvait déjà revendiquer le statut envié de leader confirmé, fort du 1,392 milliard d’euros qu’il réalisait après avoir absorbé le Britannique Euro Car Parts (ECP), puis le célèbre Hollandais Stator Holding BV (Van Heck), son challenger Kühne Automotive et 5 gros distributeurs néerlandais. Avec l’addition récente de Rhiag, il passe dorénavant la barre des... 2 milliards d’euros (2,174 précisément) ! Les pays investis par LKQ en Europe grâce aux précédents rachats (en vert et jaune) sont déjà conséquents. Et les pays "gris" sont à comprendre comme autant de positions restant à prendre. Les lecteurs attentifs auront aussi vu les trois "points verts" déjà détenus par LKQ en France hérités du rachat de Van Heck...

Les pays investis par LKQ en Europe grâce aux précédents rachats (en vert et jaune) sont déjà conséquents. Et les pays "gris" sont à comprendre comme autant de positions restant à prendre. Les lecteurs attentifs auront aussi vu les trois "points verts" déjà détenus par LKQ en France hérités du rachat de Van Heck...