Ce communiqué du distributeur suédois Mekonomen du 14 mai dernier est passé étonnamment inaperçu, malgré

une dépêche concomitante de l'agence Reuters.

L'entreprise contrôlée par LKQ Europe venait pourtant de confirmer l'insatiable appétit de rachat du groupe américain.La cible imminente ? Nordic Forum, une des pépites européennes de la distribution de pièces. Ce distributeur, détenu par l'équipementier Hella, cumule un coquet chiffres d'affaires approchant les 600 millions d'euros. «

Nous avons pour ambition de croître de manière organique et par acquisitions, déclarait dans ce communiqué Pehr Oscarson, président de Mekonomen Group

. Nous sommes en dialogue permanent avec des acteurs intéressants, sur différents marchés, dont Nordic Forum. Nous communiquerons de manière plus approfondie si cette acquisition a lieu».

L'opportune annonce par Mekonomen

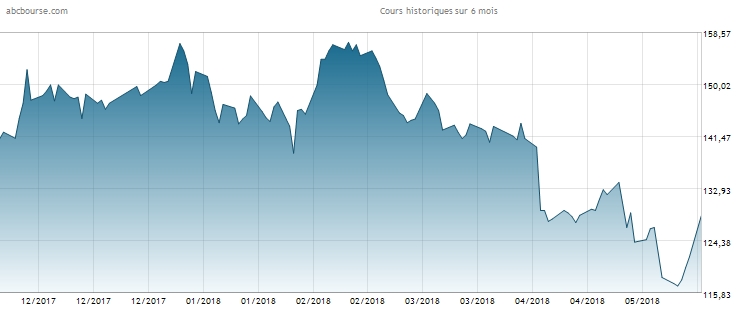

Cours de Bourse de Mekonomen des 6 derniers mois... et des 15 derniers jours, après le communiqué sur le possible rachat de Nordic Forum (cliquez sur l'image pour l'agrandir).

Cours de Bourse de Mekonomen des 6 derniers mois... et des 15 derniers jours, après le communiqué sur le possible rachat de Nordic Forum (cliquez sur l'image pour l'agrandir).

Si elle permettait bien sûr de répondre aux rumeurs croissantes d'un possible rachat de Nordic Forum, cette étonnante déclaration avait d'autres objectifs, soulignent quelques observateurs avisés.Cette quasi-officialisation médiatique servait les intérêts immédiats de Mekonomen : le cours de l'entreprise, malmené depuis début avril à la Bourse de Stockholm, s'est fort opportunément réorienté à la hausse après cette annonce (voir graphique ci-contre). Plus subtilement peut-être, l'autre intérêt du communiqué a pu aussi permettre de consolider et renforcer l'offre de LKQ en la faisant ainsi officiellement porter par son implantation scandinave.

LKQ, en tant que tel, a besoin de se faire oublier

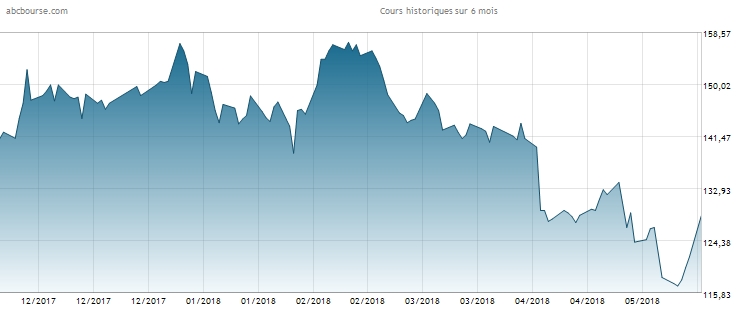

LKQ Corp. a vu son action chuter de plus de 20% fin avril. Depuis, la valeur stagne... (cliquez sur l'image pour l'agrandir)

LKQ Corp. a vu son action chuter de plus de 20% fin avril. Depuis, la valeur stagne... (cliquez sur l'image pour l'agrandir)Car LKQ Corp a besoin de souffler. Récemment, il a vu son cours de Bourse brutalement chuter de plus de 20%. Depuis qu'il a annoncé, à la fin du 1

er trimestre, qu'il ne tiendrait pas son objectif annuel de rentabilité (voir graphique ci-contre). «

Une sur-réaction de wall Street, minore un analyste très au fait du secteur de la distribution ;

LKQ Corp reste extrêmement rentable, dégage un milliard de dollars de trésorerie par an et tous les observateurs s'attendent à ce qu'il rembourse l'achat de Stahlgruber en un an».Il n'empêche. LKQ vient d'être sévèrement puni pour sa prévision de 5% d'Ebitda en 2018 quand le marché espérait le double («

Le retour aux 10% est prévu pour 2020», souligne le même analyste). En attendant, faire acheter Nordic Forum par Mekonomen, elle-même sous le contrôle de LKQ Europe, semble cohérent géographiquement et plutôt malin financièrement. Le rachat, s'il doit se confirmer, n'impactera qu'à la marge les comptes centraux de l'entreprise américaine. Et son cours de Bourse n'en souffrira pas...

Nordic Forum : plus de 30 ans de croissance externe

Mais qui est donc ce

Nordic Forum qui, malgré ses 600 millions d'euros, n'est même pas cité par LKQ dans

ses habituels et pourtant si précis tableaux du Top 10 européen ? Son histoire

remonte à 1985, quand Hella rachetait le distributeur FAU au Danemark. Acquisition après acquisition, le groupe pèse aujourd'hui plus d'un demi-milliard d'euros. il se répartit pour l'essentiel dans trois filiales : le Danois

FTZ Group (CA d'environ 320 millions d'euros), le Polonais

Inter-Team (200 millions) et le Norvégien

Hellanor (70 millions).Il s'agit donc là d'une des dernières belles opportunités européennes de tailles respectables avec le Suisse

SAG (700 millions), l'Allemand

Wessels-Müller (VM) (1,6 milliard) ou le Polonais

Intercars (1,4 milliard). Même si ce dernier, coté en Bourse et valorisé 16 fois son Ebitda, peut rebuter les plus riches prédateurs...

LKQ sur le point de devenir le grand patron de l'Europe

Avec Nordic Forum, LKQ deviendrait d'un coup le roi du Danemark d'où il est absent (FTZ y détient plus de la moitié du marché traditionnel de la pièce). Il achèverait son emprise scandinave en posant le pied en Norvège. Et il se hisserait aussi à la seconde place de la très stratégique Pologne où il est déjà présent depuis 2015 grâce

à sa reprise de Rhiag et où il vient plus récemment de racheter

AD Polska à Autodis Group.Fort de cette énième acquisition, LKQ prendrait une avance quasi-définitive en consolidant son empreinte géographique tout en confirmant une presque inexpugnable première place européenne. Car il tutoierait alors les 7 milliards d'euros, soit 4 fois le CA qu'affiche (pour l'instant) le second européen, à savoir... l'autre américain qu'est GPC/AAG et son 1,7 milliard.

Nordic Forum peut-il encore espérer rester européen ?

Et c'est bien là toute la question. Quand verra-t-on enfin un Européen batailler jusqu'à remporter un bras de fer financier avec

l'un ou l'autre des invincibles ogres américains ? Car encore une fois, c'est l'un des deux conquérants transatlantiques qui semble pouvoir briguer cette nouvelle acquisition européenne spectaculaire.En l'occurrence toutefois, tout espoir “euro-patriotique” n'est pas nécessairement perdu. Car selon plusieurs sources proches des fonds d'investissement, il reste encore un autre prétendant à la reprise imminente de Nordic Forum. Nous n'avons pas réussi à l'identifier, mais on nous affirme, de sources concordantes, qu'il est européen de culture, de capitaux et d'origine.

La foire aux prétendants

S'agit-il de quelque fonds de pension continental attiré par le bouillonnant marché de la pièce ? D'un autodis Group, même s'il se concentre entièrement sur sa toute prochaine introduction en Bourse et qu'il dit prioriser l'Europe de l'Ouest ?Va-t-on voir surgir SAG, WM ou Intercars, potentiellement avides de rester dans la course des grands malgré qu'ils n'aient probablement pas les ressources, l'envie ou même le besoin de s'offrir un Nordic Forum pour 7 à 10 fois son Ebitda ? Ils savent aussi qu'ils peuvent ramasser à meilleures conditions plus de 40 000 petits distributeurs en Europe. Des petits qui sentent l'urgence de se vendre avant d'être centrifugés par de telles concentrations qui les disqualifient chaque jour un peu plus.Ou verra-t-on poindre pour l'occasion un Nexus Automotive International, qui annonçait récemment à

ses fournisseurs et partenaires réunis à Abou Dhabi qu'il avait finalisé une structure financière capable de telles acquisitions ? Sans oublier bien sûr

GPC, l'américano-européen puisqu'il compte d'abord s'appuyer sur la toile tissée par AAG pour poursuivre son évidente conquête européenne...

Hella, vendeur pressé

Reste aussi à savoir quelle position prendra finalement le vendeur de Nordic Forum. Certes, Hella fréquente déjà intimement LKQ. Mi-2016,

l'équipementier lui revendait Hella Ireland. Et dans un contexte de prix de vente qui, à en croire les fins connaisseurs du dossier, reste cette fois dans des proportions acceptables, Hella se tournera logiquement et pragmatiquement vers le mieux disant.Et ce, d'autant plus vite qu'il mettra ainsi fin à une difficile position schizophrène de client-concurrent fatalement mal vécue. Sur ce marché, une telle hybridation n'est pas vraiment à la mode : à l'heure où les plus puissants distributeurs ont tendance à vouloir optimiser leurs référencements, il est des prétextes de sélection qu'il faut savoir s'abstenir de susciter...

Laisser sa chance à un champion européen ?

Cela posé et dans le cas où les deux propositions seraient raisonnablement proches, l'équipementier voudrait-il quand même donner une préférence continentale à un postulant local, laissant sa chance à la nécessaire émergence d'un champion européen de la pièce ? Après tout, c'est en Europe que sont nés et où prospèrent les deux principaux équipementiers mondiaux que sont Bosch et Continental...Mais quand il s'agit d'encaisser une petite fortune, l'émotionnel peut-il inspirer plus qu'un fugace moment de faiblesse vite noyé sous une pluie de dollars ? Réponse probable dans les jours qui viennent...

Cours de Bourse de Mekonomen des 6 derniers mois... et des 15 derniers jours, après le communiqué sur le possible rachat de Nordic Forum (cliquez sur l'image pour l'agrandir).

Cours de Bourse de Mekonomen des 6 derniers mois... et des 15 derniers jours, après le communiqué sur le possible rachat de Nordic Forum (cliquez sur l'image pour l'agrandir). LKQ Corp. a vu son action chuter de plus de 20% fin avril. Depuis, la valeur stagne... (cliquez sur l'image pour l'agrandir)Car LKQ Corp a besoin de souffler. Récemment, il a vu son cours de Bourse brutalement chuter de plus de 20%. Depuis qu'il a annoncé, à la fin du 1er trimestre, qu'il ne tiendrait pas son objectif annuel de rentabilité (voir graphique ci-contre). «Une sur-réaction de wall Street, minore un analyste très au fait du secteur de la distribution ; LKQ Corp reste extrêmement rentable, dégage un milliard de dollars de trésorerie par an et tous les observateurs s'attendent à ce qu'il rembourse l'achat de Stahlgruber en un an».Il n'empêche. LKQ vient d'être sévèrement puni pour sa prévision de 5% d'Ebitda en 2018 quand le marché espérait le double («Le retour aux 10% est prévu pour 2020», souligne le même analyste). En attendant, faire acheter Nordic Forum par Mekonomen, elle-même sous le contrôle de LKQ Europe, semble cohérent géographiquement et plutôt malin financièrement. Le rachat, s'il doit se confirmer, n'impactera qu'à la marge les comptes centraux de l'entreprise américaine. Et son cours de Bourse n'en souffrira pas...

LKQ Corp. a vu son action chuter de plus de 20% fin avril. Depuis, la valeur stagne... (cliquez sur l'image pour l'agrandir)Car LKQ Corp a besoin de souffler. Récemment, il a vu son cours de Bourse brutalement chuter de plus de 20%. Depuis qu'il a annoncé, à la fin du 1er trimestre, qu'il ne tiendrait pas son objectif annuel de rentabilité (voir graphique ci-contre). «Une sur-réaction de wall Street, minore un analyste très au fait du secteur de la distribution ; LKQ Corp reste extrêmement rentable, dégage un milliard de dollars de trésorerie par an et tous les observateurs s'attendent à ce qu'il rembourse l'achat de Stahlgruber en un an».Il n'empêche. LKQ vient d'être sévèrement puni pour sa prévision de 5% d'Ebitda en 2018 quand le marché espérait le double («Le retour aux 10% est prévu pour 2020», souligne le même analyste). En attendant, faire acheter Nordic Forum par Mekonomen, elle-même sous le contrôle de LKQ Europe, semble cohérent géographiquement et plutôt malin financièrement. Le rachat, s'il doit se confirmer, n'impactera qu'à la marge les comptes centraux de l'entreprise américaine. Et son cours de Bourse n'en souffrira pas...