Le boom américain de l’aftermarket change-t-il la donne en Europe?

A en croire les derniers chiffres publiés par LKQ Corporation/Merrill Lynch, le marché de l'après-vente américain surperforme pendant que l'européen reste globalement atone. Voilà qui éclaire d'un jour nouveau les stratégies de concentration sur notre continent. Et annonce peut-être que les conquérants américains de l'après-vente européenne, actuels et à venir, vont devoir arbitrer différemment leurs stratégies transcontinentales...

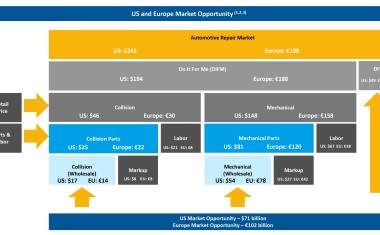

A l'occasion d'une présentation financière LKQ Corporation/banque Merrill Lynch de début décembre (téléchargeable en intégralité ici), nous sommes tombés sur ce tableau comparatif entre les marchés américain et européen de l'après-vente. Il a la vertu d'être identique à ceux que nous publiions et commentions mi-2017 dans «comment et pourquoi LKQ aime tant l’Europe de la pièce…». Et comme les chiffres des deux marchés ont été mis à jour depuis, nous avons donc regardé les évolutions constatées par le distributeur des deux côtés de l'Atlantique.

Le marché américain «great again»

Et la surprise est de taille. Alors que la photographie du marché européen reste globalement la même -selon d'autres sources, il a en fait dû progresser de 2,5% par an en moyenne depuis 2017-, celle du marché américain a bien plus changé dans le même intervalle. Et très positivement.

Globalement, la valeur du marché de la délégation (DIFM ou “do it for me” dans le graphique) a progressé de 17,6%, pendant que le Do it Yourself (“DIY”) n'enregistrait que +2,1%. Le chiffre d'affaires continental des réparateurs progressait donc logiquement de +18,4% en mécanique (“Mechanical”) et de +15% en carrosserie (“Collision”). La quasi-stagnation du do it a donc eu des vertus pour les réparateurs d'outre-Atlantique. La main d’œuvre facturée (“Labor”) en a évidemment profité. Elle a bondi de +16,7% en carrosserie et de presque +17,6% en mécanique.

le cœur de business de LKQ (la revente de pièces à réparateur), a donc logiquement suivi la même séduisante tendance outre-Atlantique. Les ventes ont progressé, en valeur toujours, de +13,6% pour les pièces de carrosserie et de presque +17,4% en pièces mécaniques. Mieux : l'écart entre prix de vente de distributeur (ligne “Wholesale”) et prix d'achat de réparateur (ligne “Parts & Labor”), c'est-à-dire la marge brute réalisée par le distributeur (“Markup”), s'est parallèlement améliorée de +13,3% en carrosserie et de +22,73% en pièces mécaniques. De sacrés bonds en seulement deux ans. Plus de marge et plus de volumes dans d'aussi belles proportions ? Voilà bien une martingale dont beaucoup de distributeurs européens aimeraient disposer...

Quelles possibles conséquences pour LKQ Europe ?

Le retour en grâce du marché américain est évidemment une bonne nouvelle pour LKQ Corporation. Sur son territoire historique, il est en position de profiter pleinement de ce bol d'air. Et ce, d'autant plus que côté Europe, les potentialités sont moins souriantes. Sur notre continent, si le marché de l'après-vente s'affiche quasi-stagnant comme le document du distributeur semble le démontrer, la seule croissance significatif à espérer semble rester celle tirée d'acquisitions.

Or, LKQ Europe semble avoir compris que l'heure est pour lui plus à la structuration de sa mosaïque d'achats européens réalisés depuis 2011 qu'à la chasse à de nouvelles opportunités de croissance externe. Dans cette présentation “Merrill Lynch”, il vante d'ailleurs plus les promesses de gains issues de son ambitieux plan de structuration «One LKQ Europe» que celles qu'il pourrait espérer d'éventuelles futures conquêtes.

Et on peut imaginer que les autres Américains intéressés par l'Europe vont peut-être aussi revoir leurs priorités. Rester à l'affût d'opportunités de rachat, certes ; mais en re-priorisant peut-être les États-Unis où ils peuvent actuellement surfer sur une vague de croissance...

Les concentrations vont continuer... différemment

Le plan de marche de LKQ Corporation semble donc assez clair. Il va évidemment profiter à fond du regain d'activité aux États-Unis, pendant qu'il active tous les leviers organisationnels en Europe qui lui permettront de faire mieux, en rentabilité et en productivité, avec ce qu'il a déjà.

Et à en croire un fin connaisseur de ce qu'une telle réorganisation suppose, le chantier dans lequel s'engage LKQ Europe est complexe et va lui prendre plusieurs années. Mais il est d'autant plus nécessaire que, si le marché européen reste atone, les gains à espérer à périmètre constant ne peuvent effectivement venir que d'une organisation logistique, informatique, marketing et commerciale la plus transversalisée possible...

La morale générale à tirer reste quand même toujours la même : les concentrations vont continuer de ce côté de l'Atlantique puisque seules ces dernières peuvent soutenir la croissance attendue par les investisseurs. Et l'atomisation des acteurs de la distribution va de toute façon alimenter les machines à rachats. D'ailleurs, le graphique ci-dessus le montre. Il calcule qu'il reste encore 102 milliards d'euros d'opportunités à saisir en Europe, quand il n'y en a plus “que” pour 71 milliards de dollars aux États-Unis...

Mais la fable qui dit que «rien ne sert de courir, il faut partir à point» récompensera peut-être à terme les concentrateurs européens de la pièce qui auront pris le temps de se mettre en état de marche avant de s'en aller spectaculairement racheter des concurrents. Et comme le disent toutes les écoles de guerre qui semblent à ce titre s'inspirer maintenant de la distribution automobile : les vrais vainqueurs de ces campagnes de conquête seront peut-être ceux qui se seront assurés d'abord que leur logistique est assez solide et structurée pour suivre le rythme des acquisitions-intégrations...