Que de questions autour de l'événement... La prise de participation confirmée de 4,95% dans Oscaro par Autodis Group (Autodistribution) a fait l'effet d'une bombe comme il en explose rarement dans le monde de l'après-vente. L'exceptionnel intérêt de nos lecteurs illustre d'ailleurs la puissance de la déflagration. En cumulant le lectorat

de notre premier article d'analyse sur apres-vente-auto.com aux deux communiqués successifs relayés par notre partenaire Am-Today.com (

celui d'Oscaro et

celui d'Autodis Group), nous avons enregistré le record inédit de plus de 13 000 pages vues durant les seules premières 24 heures !

Deux versions en deux jours

Pour entrer dans le fond de l'affaire, une première et inhabituelle constatation s'impose : les deux protagonistes font une lecture bien différente du même événement.Le 18 septembre, le communiqué initial du

pure-player fondé par Pierre-Noël Luiggi proclame que «

Oscaro lève 30 millions d'euros». Le ton victorieux d'un long texte incantatoire conjugue avec fougue les fortes notions de liberté, d'internationalisation et d'accélération. Il veut manifestement nous convaincre que «

l'augmentation de capital» apporte de «

nouveaux moyens». Il nous faut donc comprendre que l'investisseur de ces 30 M€, encore mystérieux au moment de cette première communication, a voulu se mettre au service de la suprématie d'un modèle porteur, depuis le

big bang de sa création en 2003 jusqu'à l'irrépressible expansion qui s'en est suivie.Mais dès le lendemain de ces tonitruances, humilité et service minimum sont, en revanche, de rigueur chez Autodis Group lorsque l'entreprise officialise son intervention auprès du site de vente en ligne. Sous un titre factuellement moins impliquant -«

Autodis Group et Oscaro confirment leurs relations commerciales»-, seul un pragmatique souci de continuité transparaît dans son bien plus bref communiqué. Autodis Group confesse certes avoir pris «

une participation minoritaire de 4,95%», mais s'abstient de toute référence à un quelconque montant. Même Pierre-Noël Luiggi surprend par un inattendu retour à la sobriété : «

Cette prise de participation minoritaire symbolise nos bonnes relations. Elle permet à Oscaro de rester totalement indépendant tout en poursuivant les liens historiques existants».

Le cavalier seul d'Oscaro

Cette étonnante dichotomie entre les explications d'un “Oscaro-la-passion” et d'un “Autodis-la-raison” éclaire une histoire qui ne s'explique pas seulement par les très différentes personnalités de P.-N. Luiggi et de Stéphane Antiglio, le président d'Autodis Group.

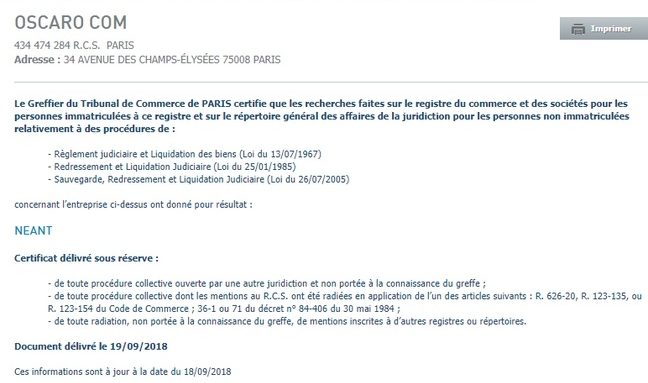

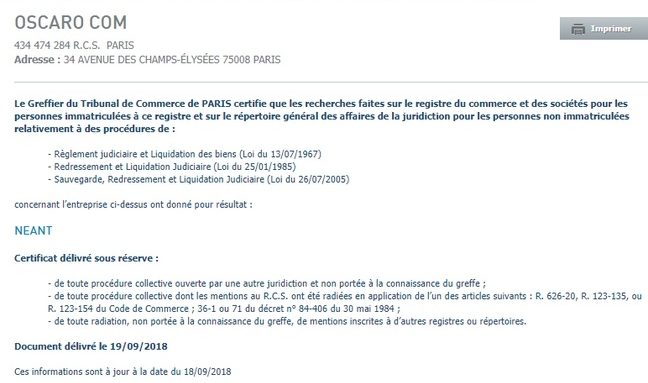

Preuve de la nécessité pour Oscaro de faire taire la rumeur de son dépôt de bilan, ce certificat d'infogreffe rassurant, publié dans un article du 19 septembre dans "20 Minutes" (cliquez sur l'image pour l'agrandir).

Preuve de la nécessité pour Oscaro de faire taire la rumeur de son dépôt de bilan, ce certificat d'infogreffe rassurant, publié dans un article du 19 septembre dans "20 Minutes" (cliquez sur l'image pour l'agrandir).En fait, Oscaro a de toute évidence fait cavalier seul, prenant Autodis Group à contre-pied. Alors qu'il subissait une campagne digitale agressive sur des réseaux sociaux relayant l'inquiétante annonce d'un imminent dépôt de bilan, P.-N. Luiggi a clairement instrumentalisé l'accord pour bâillonner ce qu'il dénonce comme une

fake news venant de concurrents (voir ci-contre).Car même si Autodis ne souhaite pas épiloguer, soyons sûrs de cette évidence : ce n'est pas à la quasi-veille de son Congrès AD réunissant 3 500 distributeurs et réparateurs AD dans une grande fête maltaise que le groupe aurait eu envie de faire ainsi brutalement connaître sa nouvelle proximité capitalistique avec le sulfureux Oscaro.

Créances sécurisées

D'autant qu'il ne s'agit probablement pas, pour Autodis Group, de soutenir amicalement Oscaro afin de lui permettre d'accélérer sa croissance. Son intervention auprès du site est bien plus pragmatiquement technique. A ce titre, elle n'avait sûrement pas vocation à être mise ainsi sur la place publique.Quand le groupe de distribution achetait

ACR Group début 2014,

puis Doyen mi-2016, il y trouvait déjà Oscaro comme client. Un client devenu depuis de plus en plus prégnant au sein de l'activité commerciale des deux entités filiales d'Autodis. Les risques que la fragilité financière chronique du

pure-player fait peser depuis de longs mois sur ses fournisseurs en général et sur ces deux entreprises en particulier, ont tout simplement fini par conduire Autodis Group à devoir “sécuriser” ses créances. Point-barre.

L'avis éclairant du distributeur Talbot

Il suffit d'interroger Thierry Talbot, le patron emblématique du distributeur adhérent Autodistribution Talbot, pour achever de s'en convaincre. Cet infatigable pourfendeur d'Oscaro ne mâche toujours pas ses mots (voir notre article de 2013 : «

Thierry Talbot accuse Oscaro d’être rentable grâce à un crédit d’impôt»).Sur le sujet, il se dit à la fois en colère et navré. En colère, mais pas contre Autodis. En chef d'entreprise pilotant avec succès un distributeur de plus de 50 millions d'euros, il comprend parfaitement la position qu'a dû prendre la holding d'Autodistribution prisonnière d'une situation qu'il admet d'autant plus facilement qu'il l'a toujours prédite. Sa colère, il l'oriente donc tout entière vers Oscaro qui, dit-il, démontre encore une fois que son modèle fondé sur «

le bas prix à tout prix» n'est pas structurellement viable. «

Brader les prix, mettre le feu au marché, clouer au pilori les distributeurs et les réparateurs en les caricaturant voleurs, se faire éhontément passer pour le Robin des Bois de la pièce auto, tout ça pour en arriver là ? Quelle misère et quel gâchis...», soupire-t-il.

Oscaro, “obligé” d'Autodis

Et si Thierry Talbot est navré, c'est de voir Autodis Group devoir prendre de telles mesures conservatoires. «

La question n'est plus de savoir s'il aurait fallu ou si on aurait pu éviter d'en arriver là. En entreprise responsable, Autodis Group est maintenant dans l'obligation de préserver les intérêts de ses deux filiales fournisseurs d'Oscaro que sont ACR Group et Doyen».Car il tient à le faire savoir haut et fort : Oscaro ne vient pas “de lever” 30 millions ; il vient seulement d'obtenir de ne plus les devoir immédiatement grâce à la conversion d'une lourde créance exigible par Autodis en obligations “lissables” sur le plus long terme. Comprendre qu'Oscaro devient

de facto l'obligé d'Autodis, au sens obligataire du terme...

Un dossier avant tout Bain Capital/Autodis

Nous n'en saurons pas plus de sa part, sauf au travers de cette ultime précision : «

Oscaro est un dossier exclusivement “Autodis Group” que je n'ai pas à commenter ou à détailler plus avant. Autodistribution n'est pas concerné ; vous ne trouverez chez Oscaro aucune pièce venant des distributeurs, de logisteo (plateforme logistique nationale d'Autodistribution)

ou de Cora (plateforme de pièces de carrosserie et de vitrage)

. C'est à Bain Capital, actionnaire d'Autodis, de trouver la meilleure issue à la question Oscaro».On chuchote d'ailleurs que si Autodis a limité sa part de capital à moins de 5%, c'est parce que ce seuil lui éviterait d'avoir à répercuter les éventuelles pertes d'Oscaro dans son propre bilan. Dans ce contexte assurément délicat où Autodis cherche le meilleur équilibre entre investir raisonnablement dans Oscaro pour abaisser son risque sans toutefois accroître son exposition, deux questions restent toutefois sur toutes les lèvres.

Qui remplacerait Oscaro ?

La première interrogation explique sûrement en partie le “geste” que vient de faire Autodis Group. Car la question dépasse son seul intérêt. Elle a du sens pour l'ensemble du marché : qui peut seulement prendre le risque de laisser Oscaro disparaître d'un marché où il pèse la bagatelle de 300 millions d'euros ? Aussi déstabilisant soit-il pour les marchés traditionnels de la pièce, aussi victime soit-il de sa propre stratégie, Oscaro a aussi le double mérite de remplir l'espace et de bloquer l'essor de ses concurrents.Car depuis sa création, en maintenant constamment ses prix ultra-serrés, le site prive en effet ses challengers de capacités réelles de développement. Oscaro qui s'effondrerait, ce serait un barrage qui cèderait. Sa disparition libèrerait les appétits de bien plus dangereux acteurs aux bien plus vastes moyens.

On pense d'abord à Amazon bien sûr, qui n'en finit plus de préparer l'abordage du marché de la pièce avec des moyens à la hauteur de ses prouesses époustouflantes : le site vient de dépasser à lui seul les 50% du marché américain du e-commerce ! On peut aussi évoquer Mister-Auto, bien mieux campé qu'Oscaro à l'international, sur d'autres marchés bien plus porteurs que la France et dans lequel un PSA ambitieux vient encore d'ajouter quelques dizaines de millions d'investissements.

Et si Autodis en profitait pour s'offrir tout Oscaro ?

L'autre question est encore plus ouverte. Par obligation ou par simple opportunisme, il ne faut pas exclure qu'Autodis Group en vienne à s'offrir tout Oscaro. En cette période de grandes concentrations où les tabous s'effacent devant tous les possibles, on prête cette intention depuis longtemps au distributeur.Ne serait-ce d'ailleurs que par protectionnisme. Une proie Oscaro ouvrirait la route de la France à

LKQ qui y bricole via les maigres achats sporadiques de Van Hecke. Et plus largement, au travers des évolutions hispaniques et portugaises d'Oscaro, il poserait aussi le pied dans cette péninsule Ibérique qui manque aussi au tableau de chasse du distributeur américain. Sans oublier qu'Autodis considère lui aussi l'Europe de l'Ouest comme sa cible de développement privilégiée...Maintenant qu'Autodis vient d'ébaucher une montée au capital d'Oscaro, voilà aussi pourquoi on l'imagine ici, contraint et forcé de prolonger le mouvement ; là, attendant cyniquement que le fromage tombe de l'arbre à moindre coût. Souvent en tout cas, on n'exclut plus que le distributeur soit en bonne voie pour gober le

pure-player.D'autant que les observateurs se demandent comment et combien de temps Autodis Group va pouvoir s'accommoder du fougueux et égotique caractère de celui qu'on surnomme, plus à propos que jamais, “PNL”. Car en anglais financier, cet acronyme des initiales du patron d'Oscaro signifie aussi «

Profit n' Loss» (pertes et profit)...A suivre évidemment. Comme d'habitude, nous vous tiendrons au courant...

Preuve de la nécessité pour Oscaro de faire taire la rumeur de son dépôt de bilan, ce certificat d'infogreffe rassurant, publié dans un article du 19 septembre dans "20 Minutes" (cliquez sur l'image pour l'agrandir).En fait, Oscaro a de toute évidence fait cavalier seul, prenant Autodis Group à contre-pied. Alors qu'il subissait une campagne digitale agressive sur des réseaux sociaux relayant l'inquiétante annonce d'un imminent dépôt de bilan, P.-N. Luiggi a clairement instrumentalisé l'accord pour bâillonner ce qu'il dénonce comme une fake news venant de concurrents (voir ci-contre).Car même si Autodis ne souhaite pas épiloguer, soyons sûrs de cette évidence : ce n'est pas à la quasi-veille de son Congrès AD réunissant 3 500 distributeurs et réparateurs AD dans une grande fête maltaise que le groupe aurait eu envie de faire ainsi brutalement connaître sa nouvelle proximité capitalistique avec le sulfureux Oscaro.

Preuve de la nécessité pour Oscaro de faire taire la rumeur de son dépôt de bilan, ce certificat d'infogreffe rassurant, publié dans un article du 19 septembre dans "20 Minutes" (cliquez sur l'image pour l'agrandir).En fait, Oscaro a de toute évidence fait cavalier seul, prenant Autodis Group à contre-pied. Alors qu'il subissait une campagne digitale agressive sur des réseaux sociaux relayant l'inquiétante annonce d'un imminent dépôt de bilan, P.-N. Luiggi a clairement instrumentalisé l'accord pour bâillonner ce qu'il dénonce comme une fake news venant de concurrents (voir ci-contre).Car même si Autodis ne souhaite pas épiloguer, soyons sûrs de cette évidence : ce n'est pas à la quasi-veille de son Congrès AD réunissant 3 500 distributeurs et réparateurs AD dans une grande fête maltaise que le groupe aurait eu envie de faire ainsi brutalement connaître sa nouvelle proximité capitalistique avec le sulfureux Oscaro.