Dynamique T1 pour LKQ, tiré par les pièces et services

Au premier trimestre, les bons indicateurs de l’activité grossiste aux USA comme en Europe permettent au géant américain de la distribution de maintenir son élan.

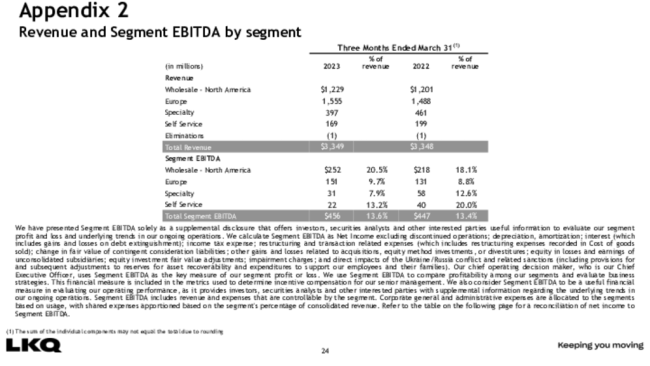

Après un bilan 2022 en trompe-l'oeil, bon début d’année pour l’activité après-vente (pièces et services) de LKQ Corporation. La firme de Chicago annonce sur ses deux marchés – USA et Europe – une croissance organique globale de ce segment de 7,9 % à 2,78 Md$. En Amérique du Nord, l’activité « grossiste » a affiché un croissance trimestrielle record à 14,4 % à 1,22 Md$ de CA. Dans le même temps, le business organique de LKQ Europe gagne 9,7 % pour atteindre 1,55 Md$ vs T1 2022, « grâce à des initiatives de tarification pour compenser l'inflation des coûts des intrants et, dans une moindre mesure, des volumes plus élevés ». Car, précise le distributeur, « l'impact net des acquisitions et des cessions a diminué le chiffre d'affaires européen de 3,3 % et les taux de change ont diminué les revenus de 3 %, pour une augmentation totale des revenus des pièces et services de 1,5 %.».

Pour les « boss » de LKQ, il s’agit donc de solides résultats. « Dans l’ensemble, le premier trimestre a été un excellent début d'année, et nous restons sur la bonne voie pour respecter nos prévisions pour l'ensemble de l'année. Nos deux plus grands segments, Commerce de gros - Amérique du Nord et Europe, ont dépassé nos attentes au cours du trimestre alors que nos équipes continuent d'adopter l'excellence opérationnelle et d'exécuter nos initiatives clés. Notre segment Vente en gros - Amérique du Nord a enregistré son taux de croissance organique des revenus des pièces et services et sa marge d'EBITDA trimestriels les plus élevés au premier trimestre, à respectivement 14,4 % et 20,5 %. Je suis également satisfait que notre segment Europe ait enregistré une croissance organique des revenus de 9,7 % et une marge d'EBITDA du segment de 9,7 %, ce dernier reflétant une amélioration de 90 points de base d'une année sur l'autre et la meilleure performance du premier trimestre depuis 2016 », a commenté Dominick Zarcone, président et CEO.

CA global atone

Cette bonne dynamique a permis de compenser la faiblesse des segments Specialty (ventes accessoires auto et industrie) et Self Service (recyclage) qui ont cumulé un recul de 19,2 % sur le premier trimestre, notamment due à la baisse des prix des métaux précieux.

Reste que si le CA global de LKQ Corporation est resté étal vs le T1 2022 à 3,3 Md$ (2,98 Md€), les performances financières sont au rendez-vous avec une marge nette légèrement améliorée de 1 % et un EBITDA à + 2 %.

Résultat, LKQ mise sur une croissance organique globale entre 6 et 8 % pour l’année 2023. Ambition à suivre.