Groupements internationaux : vers des temps et des vents nouveaux

Les six International Trading Groups (ITGs) qui chapeautent la distribution traditionnelle de pièces sont puissants. Mais des pressions structurelles comme conjoncturelles les conduisent à devoir inéluctablement faire évoluer leur modèle...

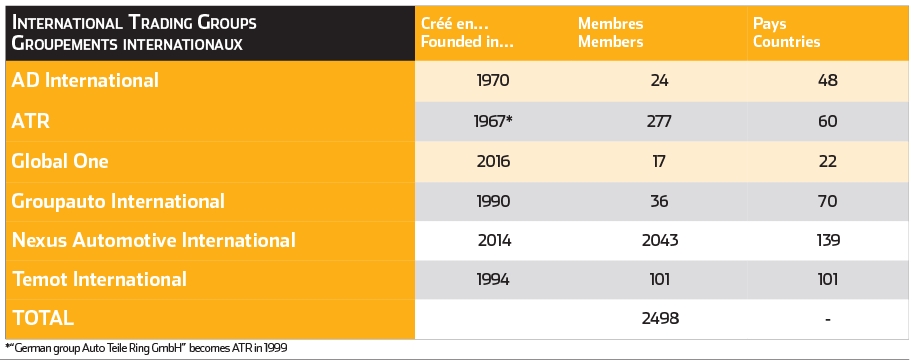

AD International, ATR, Global One, Groupauto International, Nexus Automotive International, Temot international : ils sont six ITGs à régner sur la distribution indépendante mondiale de pièces. « Régner » est un grand mot... Ensemble ils représentaient certes, selon nos estimations 2021, plus de 110 Md€ réalisés par leurs adhérents et/ou actionnaires distributeurs. En face d’eux, les divisions pièces et services des constructeurs, bien que jaloux de leurs chiffres en la matière, dépassent largement ce chiffre.

Historiquement, les premiers ITGs se sont ainsi placés au niveau de leurs fournisseurs équipementiers qui, de concentrations en concentrations entamées dans les mêmes années 1970-1980, se sont tous hissés au niveau continental, puis mondial. Fédérateurs par essence, les ITGs sont ainsi devenus des alcôves confortables aux rendez-vous réguliers. On y échange les tendances, pense l’avenir de l’aftermarket, imagine des concepts, règle les conflits, se propose des jobs...

Mais il ne faut pas confondre le cumul de leurs chiffres d’affaires avec le chiffre agrégé de l’ensemble des bilans de l’ensemble de leurs membres. Les ITGs collectent en moyenne 2 % des volumes d’achats des “preffered” et autres “listed” fournisseurs qu’ils référencent, auxquels s’ajoutent d’éventuelles contributions marketing. Cela leur permet de collecter de 50 à 200 M€ selon leurs tailles, mais ils n’en vivent pas puisqu’ils reversent ensuite l’essentiel à leurs adhérents...

Multiples raisons d'être

Tous n’ont certes pas les mêmes modes de fonctionnement en matière d’actionnariat ni les mêmes raisons d’être. Les deux plus récents exemples sont à ce titre significatifs. Global One était initié par l’Allemand Wessels+Müller en 2016 quand obligation lui était faite par les autorités de la concurrence de quitter le généreux ATR. Une façon donc de retrouver les 2 % perdus. À l’opposé, l’émergence de Nexus en 2014 est à voir comme une initiative alliant modernisation et ouverture du « métier » au retail et aux pure-players, en appuyant adroitement son développement initial sur des zones, hors Europe d’abord, où les autres ITGs n’avaient pas ou peu recruté d’adhérents.

Toujours est-il qu’entre la création des premiers d’entre eux – ATR en 1967 sous une première version et ADI en 1970 – et l’arrivée des deux plus récents – Nexus et Global One –, les ITGs restent en amont des stratégies de ce que l’on appelle la distribution traditionnelle de pièces. Et surtout, des stratégies d’achat qui régissent ce monde.

Les temps changent...

Mais s’ils ne vivent pas de crise existentielle, ils sont en revanche confrontés à des pressions voire des tensions nouvelles. Les équipementiers adhérents, s’ils voient de multiples avantages à y être invités et célébrés régulièrement, s’interrogent de plus en plus sur l’intérêt d’accepter l’accroissement constant des exigences tarifaires de ces « têtes de têtes de groupements ».

Car la conjoncture ne détend pas non plus les équipementiers premium qui subissent d’autres pressions monstrueuses sur leur versant OE : celles des constructeurs qui leur refusent les augmentations qui leur permettraient d’amortir la hausse des matières premières ou de l’énergie. Ou de financer leur redéploiement vers cette conversion électrique que l’industrie automobile subit en général et les équipementiers, qui sont les innovateurs des nouvelles technologies, en particulier.

L’effet « concentrateurs »

Des équipementiers qui s’agacent également de voir que les ITGs, cherchant toujours plus de sources de financement, galvaudent leur statut historique de “preffered supplier” en offrant à des concurrents moins capés qu’eux les mêmes avantages de préconisation.

À ce titre, ils trouvent depuis longtemps que les promesses de volumes faites par les ITGs se répandent avec un bonheur variable au fur et à mesure qu’elles descendent dans les structures nationales, puis auprès des distributeurs locaux, tous logiquement jaloux de leurs propres stratégies...

D’autant que les grands concentrateurs tels que LKQ, Alliance/GPC et PHE ne sont pas en reste non plus en termes d’exigences d’achats, ni manchots quand il s’agit de tenir, de mieux en mieux, les promesses de volumes faites en échange des efforts consentis par leurs fournisseurs.

Position d’attente

En creux, l’émergence de ces groupes allant de 2 à 5 Md€ de CA en Europe (et au-delà de 20 Md€ dans le monde avec GPC) est aussi venue souligner la difficulté qu’ont les ITGs à gérer les besoins fatalement aussi éloignés que différents entre les plus petits et les toujours plus gros de leurs adhérents. Car ces géants sont encore et toujours adhérents des ITGs : LKQ est toujours chez ATR, PHE chez AD International et Alliance Automotive Group chez Groupauto International.

Pourquoi d’ailleurs ces géants de la distribution restent-ils adhérents d’ITG qui, en bien des points, sont moins puissants qu’eux ? Alors qu’ils peuvent concentrer leurs achats avec plus de discipline encore et décrocher seuls d’excellentes conditions d’achat ? D’abord parce que la grosse part des 2 % collectés par l’ITG qui leur est restituée est toujours bonne à prendre. Peut-être aussi parce qu’il n’y a pas meilleur point d’observation pour qui veut identifier et saisir les opportunités de croissance.

Les ITGs ont encore de beaux jours à vivre, surtout quand ils sont les premiers à savoir que l’inertie du parc n’engendre jamais de révolution brutale. Mais ils doivent également savoir que le temps du « bonus collector » est révolu et que leur modèle devra inéluctablement évoluer...

Read in English: ITGs: New times and new directions