GPC/AAG et LKQ Europe : comment les deux géants de la pièce sortent-ils de 2019?

Les deux géants mondiaux et européens de la distribution de pièces que sont Genuine Parts Company (GPC/AAG) et LKQ Corporation/LKQ Europe ont coup sur coup dégainé leurs résultats 2019 avec force détails. L'occasion de voir où ils en sont, notamment dans cette Europe où ils ont donné le coup d'envoi des grandes concentrations et dont ils espèrent des miracles qui semblent peut-être tarder...

Les anglophones et autres analyste financiers se repaîtront des deux présentations annuelles de leurs résultats 2019 que viennent successivement de publier Genuine Parts Company (GPC, cliquez ici) et LKQ Corporation (cliquez là). Pour notre part, cette “transparence” de leur communication financière, très anglo-saxonne et très boursière, nous permet à nouveau de mieux comprendre où en sont ces deux géants de la distribution mondiale. Et tout particulièrement en Europe.

L'Europe de la pièce fin 2019 selon GPC

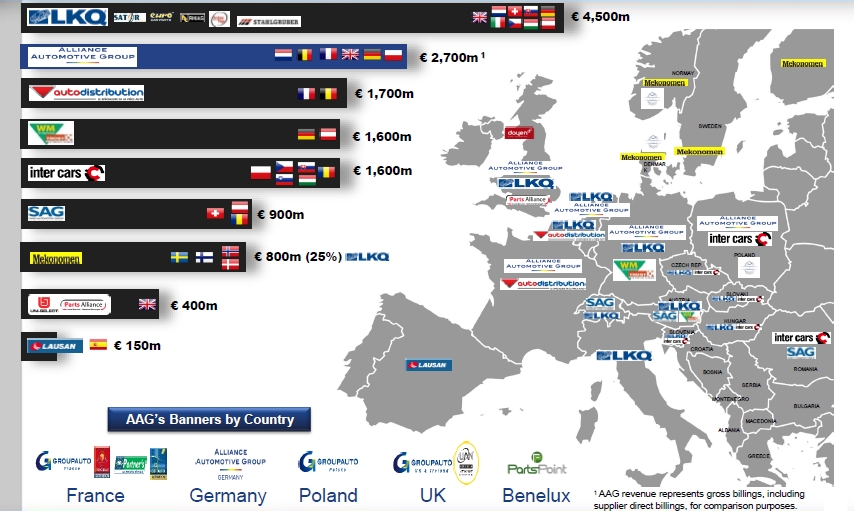

Ce tableau des champions européens de la pièce que GPC a eu la gentillesse de produire montre en creux qu’au-delà des 9 leaders reconnus, il reste un paquet d'opportunités de conquêtes parmi les plus de 45 000 distributeurs recensés en Europe continentale (cliquez sur le graphique pour l'agrandir).

Ce tableau des champions européens de la pièce que GPC a eu la gentillesse de produire montre en creux qu’au-delà des 9 leaders reconnus, il reste un paquet d'opportunités de conquêtes parmi les plus de 45 000 distributeurs recensés en Europe continentale (cliquez sur le graphique pour l'agrandir).Une première évidence : les deux colosses peuvent toiser avec satisfaction nos champions européens du haut de leurs milliards, à savoir le N°3 PHE (baptisé Autodistribution dans ce tableau produit par GPC), le N°4 allemand Wessels-Müller+Trost (WM Trost Fahrzeugteile) et le N°5 polonais Inter Cars.

Ces challengers transpirent encore sur les pentes d'un Olympe de la pièce au sommet duquel, en moins d'une décennie, sont venus flotter les seuls drapeaux de GPC et LKQ Corporation. Un Olympe d'où tous deux viennent d'engranger en 2019 la bagatelle de presque 32 milliards de dollars de chiffres d'affaires dans le monde, soit 28,63 milliards d'euros au taux de change actuel (19,4 milliards de dollars pour GPC et 12,5 milliards pour LKQ). Dont quelque 7,8 milliards d'euros européens à eux deux toujours...

Rendre à César-LKQ ce qui lui appartient

Quand on veut rapprocher les évolutions de ces deux géants qui sont partis avec tant d'appétit à la conquête de la distribution européenne de pièces (depuis 2011 pour LKQ et depuis 2017 pour GPC), il faut bien sûr s'abstenir de s'arrêter à leurs tailles respectives “brutes”.

GPC, qui œuvre aussi dans les fournitures industrielles (6,5 Mds $) et de bureau (1,9 Md $), a d'ailleurs gentiment isolé ses performances proprement automobiles en 2019, réunies sous l'appellation APG (Automotive Parts Group). Ramenées à ce seul périmètre qui nous intéresse ici, les positions s'inversent : GPC affiche des ventes 2019 à 11 milliards de dollars (9,84 Mds €), quand LKQ en revendique 12,5 milliards (11,2 Mds €). Le champion du monde de la pièce indépendante, c'est bien LKQ Corp. Du moins tant que les distributeurs chinois resteront relativement épars chez eux et blottis derrière leurs frontières. Ou que d'autres Américains ne suivront pas leurs traces (voir encadré «qui peut rivaliser avec GPC ou LKQ Corp. ?»

L'analyse des positions sur notre seule Europe accroît encore son avantage. Sur notre Vieux Continent, APG ne revendique donc “que” 2,2 milliards de dollars (1,97 Md €), c'est-à-dire le chiffre d'affaires engrangé par sa seule recrue initiale Alliance Automotive Group (AAG) et les acquisitions réalisées depuis par ce groupe européen devenu filiale en novembre 2017. Sont ainsi venus s'inclure les sociétés Hennig Fahrzeugteile Group en janvier 2019 (190 M$, soit 170 M€), Parts Point Group depuis juin 2019 (330 M$, soit 295,2 M€) et Todd Group depuis octobre 2019 (85 M$, soit 76 M€). Ceux qui veulent encore savoir combien pesait vraiment AAG avant de devenir américain n'ont plus qu'à faire la soustraction...

LKQ Europe, 2,5 fois plus gros que APG

Encore faut-il rapprocher ces 1,97 milliard d'euros des 2,7 que GPC retient ensuite pour sa filiale européenne dans le tableau ci-dessus des leaders européens de la pièce. Ce chiffre, légendé «Gross billings» (facturation brute) cumule-t-il les divers étages d'AAG au lieu de les consolider verticalement ? Le fait qu'il attribue à PHE/Autodistribution 1,7 milliard d'euros quand le distributeur affichait officiellement 1,444 milliard fin 2018 accrédite cette thèse. Dans le cas de PHE, cette différence représente 18% de plus. Mais dans celui d'AAG... +37% !

Cliquez sur la carte pour l'agrandir.

Cliquez sur la carte pour l'agrandir.Qu'importe. LKQ Europe, pour sa part, pèse maintenant 5,838 milliards de dollars (5,22 Mds €) soit plus de 2,5 fois les 2,2 milliards de dollars d'APG. Et pas si loin des 6 milliards qu'il prédisait, pour atterrissage 2019, à ses investisseurs en septembre dernier. Il est aussi 4 fois plus gros que le N°3 PHE...

Le leader règne donc sans grand partage via 9 enseignes de distribution différentes qui lui permettent de revendiquer 21 pays (Allemagne, Autriche, Belgique, Bosnie-Herzégovine, Croatie, France, Hongrie, Irlande, Italie, Norvège, Pays-Bas, Pologne, République Tchèque, Roumanie, Royaume-Uni, Slovaquie, Slovénie, Suède, Suisse et Ukraine). Il dit couvrir ainsi le territoire de 180 millions de VP et VUL sur les 282 millions qui usent les routes européennes.

LKQ Europe vit certes des bonheurs nationaux variables. À commencer par la France évidemment citée symboliquement. sa filiale Van Heck peine à y implanter une présence digne de l'Américain depuis des années. C'est d'ailleurs ce qui alimente en partie les régulières rumeurs sur la volonté de LKQ de s'offrir PHE. Dans les pays nordiques, il faut en revanche ajouter sa participation détenue dans Mekonomen, le géant local.

Une décevante Europe pour LKQ ?

Mais l'Europe confirme-t-elle ses promesses d'Eldorado perclus de marges que nos deux conquérants espéraient trouver ? Leur conquête du «Far East» de la pièce semble peut-être un peu moins prolixe qu'espérée. Ils ont certes trouvé et gobé des mines d'or - souvent en les payant fort cher. Mais leur exploitation n'est pas aussi simple. Et les jolies marges européennes versus celles de l'Oncle Sam ne semblent pas leur profiter pleinement.

En apparence, tout semble aller pour le mieux sur le terrain des évolutions incluant les rachats 2019. Dans une Europe qui n'a pas progressé de plus de 2 à 2,5% en 2019, LKQ annonce une croissance de CA de +11,8% et GPC triomphe à +19,5%.

En revanche, la croissance organique européenne de LKQ stagne (0,1% en 2019), quand elle affiche +0,9% aux États-Unis. Outre-Atlantique, le groupe dégage une marge brute 2019 de 2,243 Mds $, soit 44% de son CA américain contre 1,896 Md $ en Europe (36,2% du CA “local”).

C'est tout de suite moins brillant. Et ce, alors même que les coûts de “structuration” ne font que commencer en Europe, comme LKQ l'annonçait récemment dans son aussi nécessaire que pharaonique plan «One LKQ Europe» qui ne fait encore que démarrer. Dont ce centre logistique européen au Benelux en cours de construction. Et à en croire les fins connaisseurs, il faudra plusieurs années de laborieux efforts avant de toucher les dividendes de cette grande réorganisation continentale...

En attendant, le confortable Ebitda 2019 du groupe (1,328 Md €) a certes progressé lui aussi de 10,6% (1,251 Md $ en 2018). Mais il ne doit que 454 millions aux activités du Vieux Continent, quand les États-Unis en dégagent presque le double (874 millions). L'Ebitda européen ne contribue que pour 32% du total, mais quand L'Europe pèse 47% des ventes mondiales du groupe...

Discrétion de mise chez GPC/AAG

Même apparente sérénité du côté GPC. La croissance organique toutes activités confondues a été au global plus spectaculaire que celle de LKQ Corp. (+1,7% pour +3,5% acquisitions incluses). En ce qui concerne la seule activité auto, la croissance organique atteint même 2,3% pour +4,4% acquisitions comprises. Mais de détail propre à l'activité européenne ou à l'Ebitda, nous n'en trouverons point. Impossible donc de connaître la contribution ou la profitabilité de la filiale AAG qui reste comme à son habitude très discrète.

Tous deux sont en revanche très optimistes pour 2020. LKQ Corporation voit sa croissance organique croître de 0,5% à 2,5% pendant que GPC voit ses ventes progresser de 3 à 4% à iso-périmètre, donc hors acquisitions. Mais ça, c'était avant l'accélération pandémique du Coronavirus qui vide les usines, s'apprête à pénaliser les stocks et commence à raréfier, dans les zones dites contaminées, l'activité des ateliers. N'oublions pas que les deux Américains sont par définition champions de la MDD (voir le programme NAPA de GPC pour l'Europe). Et qui dit MDD dit sourcing chinois...

A noter également que, contrairement à LKQ Corp., les chiffres GPC sont annoncés «unaudited» (non-vérifiés). Mais si on ne pouvait plus faire une confiance aveugle aux financiers des multinationales, ou irait le monde ?

Qui peut rivaliser avec GPC ou LKQ ?

Le seul à pouvoir d'une certaine façon leur donner le change sous nos latitudes semble bien être Nexus Automotive International, qui annonce peser maintenant 30 milliards de dollars sur la planète pièces. Mais d'une certaine façon seulement.

Car cette comparaison s'arrête bien sûr aux chiffres d'affaires. Le groupement mondial initié par Gaël Escribe et son équipe il y a seulement 5 ans trône certes en haut des divers agglomérats d'adhérents-distributeurs fédérés par lui et ses 5 congénères à travers le monde (AD International, ATR International, Global One Automotive, Groupauto International et Temot International). Mais il n'a bien sûr pas le même niveau d'intégration, pas la même force de frappe -ni d'ailleurs la même vocation- que ces deux groupes de distribution américano-européens qui nourrissent leur croissance par de l'acquisition-intégration.

En outre, le modèle des groupements internationaux a été quelque peu bousculé par l'arrivée de ces grands concentrateurs qui sont, potentiellement au moins, plus puissants qu'eux, notamment en capacité de concentrations d'achats (voir «Groupements internationaux : suprématie menacée ?»).

Reste que d'autres Nord-américains de tailles plus que respectables pourraient bien être à l'affût. Mettons de côté le Canadien Uni-Select qui semble en difficulté, même s'il rachetait Parts Alliance, le N°2 britannique d'alors, mi-2017. N'oublions pas O'Reilly et ses presque 9 Mds $ réalisés Outre-Atlantique, que certains voyaient d'ailleurs racheter Uni-Select en février 2019. N'oublions pas non plus Advance Auto Parts qui vient d'adhérer, avec ses 9,8 Mds $ et ses 5 000 centres auto, à... Nexus Automotive International. Pour mieux acheter ses pièces aux États-Unis ou pour mieux sentir les potentiels européens ou autres ?

GPC/AAG et LKQ Corp/LKQ Europe en chiffres

LKQ Corp.

- CA Monde : 12,5 Mds $ (11,2 Mds €)

dont filiale LKQ Europe :

- CA Europe : 5,838 Mds $ (5,22 Mds €)

- 27 000 collaborateurs

- Plus de 1 100 points de distribution en Europe

- 500 000 références en stock

GPC dans le monde

- 19,4 Mds $ (17,35 Mds €), dont 11 Mds$ ((9,84 Mds €) en «automotive»

dont filiale APG/AAG en Europe :

- 2,2 Mds $ (1,97 Md €)

- 12 000 collaborateurs

- 63 Centres de distribution

- 2 400 distributeurs dont 1 700 affiliés

- 4 700 réparateurs sous enseignes

- plus de 40 000 clients

Potentiel de croissance en Europe pour les deux :

- Plus de 45 000 distributeurs encore indépendants

- 700 000 réparateurs à servir